Select Custom Color

Primary Color

Select Custom Color

Primary Color

Layouts

Ios 13 Dark Mode

Theme Font Family

Title Font Family

Menu Sticy

148 products.

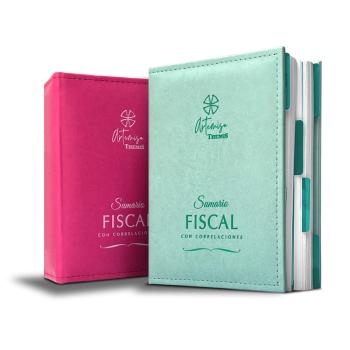

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Presentación

Abreviaturas

Índice Temático

CAPÍTULO I. Disposiciones Generales

Artículo 1. Objeto de la ley

1.1. Comentarios al texto legal

1.2. Aspectos doctrinales del texto legal

Artículo 2. Derechos Generales de los Contribuyentes

2.1. Comentarios al texto legal

2.2. Aspectos doctrinales del texto legal

Artículo 3. Derecho de acceso al expediente abierto

3.1. Comentarios al texto legal

3.2. Aspectos doctrinales del texto legal

Artículo 4. Facilitación autoritaria al ejercicio de derechos

4.1. Comentarios al texto legal

4.2. Aspectos doctrinales del texto legal

CAPÍTULO II. Información, Difusión y Asistencia al Contribuyente

Artículo 5. Derechos de asistencia, acceso y difusión de información fiscal

5.1. Comentarios al texto legal

5.2. Aspectos doctrinales del texto legal

Artículo 6. Difusión masiva de derechos

6.1. Comentarios al texto legal

Artículo 7. Acceso a información fiscal

7.1. Comentarios al texto legal

Artículo 8. Oficinas de orientación

8.1. Comentarios al texto legal

Artículo 9. Derechos de consultas

9.1. Comentarios al texto legal

9.2. Aspectos doctrinales del texto legal

Artículo 10. Confidencialidad de datos

10.1. Comentarios al texto legal

10.2. Aspectos doctrinales del texto legal

Artículo 11. Lotería fiscales federal

11.1. Comentarios al texto legal

CAPÍTULO III. Derechos y Garantías en los Procedimientos de Comprobación

Artículo 12. Información

12.1. Comentarios al texto legal

12.2. Aspectos doctrinales del texto legal

Artículo 13. Autocorrección

13.1. Comentarios al texto legal

13.2. Aspectos doctrinales del texto legal

Artículo 14. Autocorrección: medios

14.1. Comentarios al texto legal

14.2. Aspectos doctrinales del texto legal

Artículo 15. Corrección, medios y plazos

15.1. Comentarios al texto legal

15.2. Aspectos doctrinales del texto legal

Artículo 16. Corrección y conclusión anticipada

16.1. Comentarios al texto legal

Artículo 17. Corrección y multas

17.1. Comentarios al texto legal

17.2. Aspectos doctrinales del texto legal

Artículo 18. Plazo para la determinación

18.1. Comentarios al texto legal

Artículo 19. Reglas en la determinación de contribuciones

19.1. Comentarios al texto legal

19.2. Aspectos doctrinales del texto legal

Artículo 20. No determinación en nuevas contribuciones

20.1. Comentarios al texto legal

20.2. Aspectos doctrinales del texto legal

CAPÍTULO IV. Derechos y Garantías en el Procedimiento Sancionador

Artículo 21. Buena fe del contribuyente

21.1. Comentarios al texto legal

Artículo 22. Derecho a la depositaría en el PAE

22.1. Comentarios al texto legal

CAPÍTULO V. Medios de Defensa del Contribuyente

Artículo 23. Medios de defensa de los contribuyentes

23.1. Comentarios al texto legal

23.2. Aspectos doctrinales del texto legal

Artículo 24. Expediente en RR y JCA

24.1. Comentarios al texto legal

24.2. Aspectos doctrinales del texto legal

Bibliografía

Legislación

Descripción

Descripción

La relación jurídico-tributaria es una relación siempre compleja, sea ésta en materia fiscal federal o inclusive en materia fiscal local, llámese estatal o municipal.

Esa complejidad se manifiesta en las diversas obligaciones así como en los variados derechos que para las partes de la misma dicha relación, trae consigo. Sin embargo, se puede minimizar o disminuir de manera importante y fundamental con la aprobación de normas claras (tarea también compleja por la esencia de las normas mismas y del campo del Derecho en que se ubican) y asequibles a los sujetos pasivos y sujetos con ellos relacionados (tarea que, con planeación se puede efectuar con óptimos resultados), así como con la realización de diversas tareas de asistencia y difusión por parte de las autoridades fiscales, federales y locales conducentes a la facilitación del cumplimiento de las obligaciones de los contribuyentes, toda vez que una cultura fiscal-tributaria redundará siempre en beneficios diversos para todas las partes.

De igual manera, es importante dar a conocer y difundir los derechos y obligaciones de los sujetos pasivos de la relación jurídico-tributaria, tanto por los tribunales judiciales y administrativos, como por las instituciones universitarias y de profesionales relacionados con la temática, además de los Congresos Federal y locales, atento lo establecen el Código Tributario Federal y los Códigos Locales, así como otras normas fiscales de carácter sustantivo.

En esa tesitura, cobra especial relevancia la denominada como Ley Federal de los Derechos del Contribuyente (LFDC), que es el tema que aquí se desarrolla y presenta. Esta norma fiscal reguladora de los derechos del contribuyente se compone de cinco Capítulos y 24 artículos que regulan los derechos y las garantías previstos por la Constitución Política de los Estados Unidos Mexicanos (CPEUM), así como la norma procedimental o adjetiva, esto es, el Código Fiscal de la Federación (CFF), así como las normas sustantivas diversas de ese espacio de gobierno.

La LFDC, se publicó en el Diario Oficial de la Federación (DOF), el 23 de junio de 2005, siguiendo la línea protectora de los contribuyentes en otras latitudes, para entrar en vigor el 23 de julio del mismo año, esto de conformidad con el Artículo Primero de las disposiciones transitorias de la Ley. Sin embargo, en esa ocasión no se dio mucha difusión ni se comentó en toda su magnitud ni importancia que la misma tiene en el desarrollo de la citada relación tributaria.

En esa tesitura, la norma fiscal protectora a lo largo de sus numerales obliga y exige a las autoridades fiscales a realizar tareas diversas de asistencia y difusión, con propósitos y objetivos de facilitar el cumplimiento de las obligaciones de los contribuyentes.

Esos propósitos y objetivos de la Ley, se enuncian en la “Exposición de Motivos”, publicada el 04 de diciembre de 2003, y visible en la Gaceta de la Cámara de Diputados, y en la misma la norma era denominaba con un nombre más amplio y manifestaba diversos objetivos, toda vez que la Legislatura la llamaba “Ley Federal de los Derechos del Contribuyente y por una nueva Cultura Tributaria”. La citada Exposición, en su noveno párrafo describía como tales:

“…reconocer y enunciar de manera sencilla los principales derechos y garantías de los contribuyentes en sus relaciones con la Administración Tributaria, sin desconocer, por ello, ni invalidar los derechos y garantías de que actualmente ya vienen gozando en virtud de las diversas leyes fiscales vigentes, principalmente el Código Fiscal de la Federación.”

De lo anterior, podemos válidamente concluir, que los propósitos enunciados por la transcripción, en el sentido de “…reconocer y enunciar de manera sencilla los principales derechos y garantías de los contribuyentes…” se aparecen como dos grandes e importantes propósitos de la LFDC. Esto cobra relevancia desde el punto de vista jurídico, conforme lo han descrito muchos juristas en torno de las citadas figuras protagónicas del texto legal, además de influyentes en las operaciones cotidianas de la relación jurídico-tributaria.

Es así en razón de que el vocablo reconocer, según el diccionario pequeño Larousse ilustrado, en nuestro idioma significa “Distinguir por ciertos caracteres… (SINON. V. Identificar.) Admitir como cierto: reconocer una verdad…” Y, en cuanto a la palabra enunciar, viene a ser: “Expresar una idea en términos concisos SINON. Decir, declarar exponer, emitir, formular, mencionar, V. tb. Expresar.”

En ese sentido, la LFDC según la Exposición de Motivos pretendía o pretende distinguir, identificar y luego expresar, según a la letra se ve “…de manera sencilla los principales derechos y garantías de los contribuyentes en sus relaciones con la Administración Tributaria.”

Empero, se aclara en el mismo texto en comento: “…esto sin desconocer, por ello, ni invalidar los derechos y garantías de que actualmente ya vienen gozando en virtud de las diversas leyes fiscales vigentes, principalmente el Código Fiscal de la Federación.”, lo que en una interpretación armónica significa conocer en su integralidad los derechos del sujeto pasivo.

En ese orden de ideas, y en razón del título y contenido del presente trabajo, se aborda cada uno de los 24 preceptos contenedores y garantes de los DERECHOS DEL CONTRIBUYENTE DEL ÁMBITO FEDERAL, iniciando con su título según lo regulado en el texto y su contenido, para luego en dos apartados denominados, respectivamente, COMENTARIOS AL TEXTO LEGAL y ASPECTOS DOCTRINALES DEL TEXTO LEGAL. Así, en el primero de los apartados se analizan y comentan las principales figuras e instituciones contempladas y consideradas por cada artículo, relacionándolos con las normas a que se refieren o explican lo regulado por ellos, soportando y fundamentando las opiniones vertidas con los pronunciamientos de los Tribunales judiciales y administrativos de nuestro país, esto en razón del valor jurídico que como fuente del derecho poseen, amén de la utilización e invocación que de ellos cotidianamente realizan las defensas de las partes integrantes de la multicitada relación jurídico-tributaria federal mexicana; mientras que en el segundo apartado se comentan los diversos conceptos y figuras vertidos, sostenidos y definidos por los estudiosos de la tributación y demás aspectos relacionados con el tema regulado en cada caso.

José Francisco Plascencia Rodríguez.

Contenido

Presentación

Abreviaturas

Índice Temático

CAPÍTULO I. Disposiciones Generales

Artículo 1. Objeto de la ley

1.1. Comentarios al texto legal

1.2. Aspectos doctrinales del texto legal

Artículo 2. Derechos Generales de los Contribuyentes

2.1. Comentarios al texto legal

2.2. Aspectos doctrinales del texto legal

Artículo 3. Derecho de acceso al expediente abierto

3.1. Comentarios al texto legal

3.2. Aspectos doctrinales del texto legal

Artículo 4. Facilitación autoritaria al ejercicio de derechos

4.1. Comentarios al texto legal

4.2. Aspectos doctrinales del texto legal

CAPÍTULO II. Información, Difusión y Asistencia al Contribuyente

Artículo 5. Derechos de asistencia, acceso y difusión de información fiscal

5.1. Comentarios al texto legal

5.2. Aspectos doctrinales del texto legal

Artículo 6. Difusión masiva de derechos

6.1. Comentarios al texto legal

Artículo 7. Acceso a información fiscal

7.1. Comentarios al texto legal

Artículo 8. Oficinas de orientación

8.1. Comentarios al texto legal

Artículo 9. Derechos de consultas

9.1. Comentarios al texto legal

9.2. Aspectos doctrinales del texto legal

Artículo 10. Confidencialidad de datos

10.1. Comentarios al texto legal

10.2. Aspectos doctrinales del texto legal

Artículo 11. Lotería fiscales federal

11.1. Comentarios al texto legal

CAPÍTULO III. Derechos y Garantías en los Procedimientos de Comprobación

Artículo 12. Información

12.1. Comentarios al texto legal

12.2. Aspectos doctrinales del texto legal

Artículo 13. Autocorrección

13.1. Comentarios al texto legal

13.2. Aspectos doctrinales del texto legal

Artículo 14. Autocorrección: medios

14.1. Comentarios al texto legal

14.2. Aspectos doctrinales del texto legal

Artículo 15. Corrección, medios y plazos

15.1. Comentarios al texto legal

15.2. Aspectos doctrinales del texto legal

Artículo 16. Corrección y conclusión anticipada

16.1. Comentarios al texto legal

Artículo 17. Corrección y multas

17.1. Comentarios al texto legal

17.2. Aspectos doctrinales del texto legal

Artículo 18. Plazo para la determinación

18.1. Comentarios al texto legal

Artículo 19. Reglas en la determinación de contribuciones

19.1. Comentarios al texto legal

19.2. Aspectos doctrinales del texto legal

Artículo 20. No determinación en nuevas contribuciones

20.1. Comentarios al texto legal

20.2. Aspectos doctrinales del texto legal

CAPÍTULO IV. Derechos y Garantías en el Procedimiento Sancionador

Artículo 21. Buena fe del contribuyente

21.1. Comentarios al texto legal

Artículo 22. Derecho a la depositaría en el PAE

22.1. Comentarios al texto legal

CAPÍTULO V. Medios de Defensa del Contribuyente

Artículo 23. Medios de defensa de los contribuyentes

23.1. Comentarios al texto legal

23.2. Aspectos doctrinales del texto legal

Artículo 24. Expediente en RR y JCA

24.1. Comentarios al texto legal

24.2. Aspectos doctrinales del texto legal

Bibliografía

Legislación

Descripción

Descripción

La relación jurídico-tributaria es una relación siempre compleja, sea ésta en materia fiscal federal o inclusive en materia fiscal local, llámese estatal o municipal.

Esa complejidad se manifiesta en las diversas obligaciones así como en los variados derechos que para las partes de la misma dicha relación, trae consigo. Sin embargo, se puede minimizar o disminuir de manera importante y fundamental con la aprobación de normas claras (tarea también compleja por la esencia de las normas mismas y del campo del Derecho en que se ubican) y asequibles a los sujetos pasivos y sujetos con ellos relacionados (tarea que, con planeación se puede efectuar con óptimos resultados), así como con la realización de diversas tareas de asistencia y difusión por parte de las autoridades fiscales, federales y locales conducentes a la facilitación del cumplimiento de las obligaciones de los contribuyentes, toda vez que una cultura fiscal-tributaria redundará siempre en beneficios diversos para todas las partes.

De igual manera, es importante dar a conocer y difundir los derechos y obligaciones de los sujetos pasivos de la relación jurídico-tributaria, tanto por los tribunales judiciales y administrativos, como por las instituciones universitarias y de profesionales relacionados con la temática, además de los Congresos Federal y locales, atento lo establecen el Código Tributario Federal y los Códigos Locales, así como otras normas fiscales de carácter sustantivo.

En esa tesitura, cobra especial relevancia la denominada como Ley Federal de los Derechos del Contribuyente (LFDC), que es el tema que aquí se desarrolla y presenta. Esta norma fiscal reguladora de los derechos del contribuyente se compone de cinco Capítulos y 24 artículos que regulan los derechos y las garantías previstos por la Constitución Política de los Estados Unidos Mexicanos (CPEUM), así como la norma procedimental o adjetiva, esto es, el Código Fiscal de la Federación (CFF), así como las normas sustantivas diversas de ese espacio de gobierno.

La LFDC, se publicó en el Diario Oficial de la Federación (DOF), el 23 de junio de 2005, siguiendo la línea protectora de los contribuyentes en otras latitudes, para entrar en vigor el 23 de julio del mismo año, esto de conformidad con el Artículo Primero de las disposiciones transitorias de la Ley. Sin embargo, en esa ocasión no se dio mucha difusión ni se comentó en toda su magnitud ni importancia que la misma tiene en el desarrollo de la citada relación tributaria.

En esa tesitura, la norma fiscal protectora a lo largo de sus numerales obliga y exige a las autoridades fiscales a realizar tareas diversas de asistencia y difusión, con propósitos y objetivos de facilitar el cumplimiento de las obligaciones de los contribuyentes.

Esos propósitos y objetivos de la Ley, se enuncian en la “Exposición de Motivos”, publicada el 04 de diciembre de 2003, y visible en la Gaceta de la Cámara de Diputados, y en la misma la norma era denominaba con un nombre más amplio y manifestaba diversos objetivos, toda vez que la Legislatura la llamaba “Ley Federal de los Derechos del Contribuyente y por una nueva Cultura Tributaria”. La citada Exposición, en su noveno párrafo describía como tales:

“…reconocer y enunciar de manera sencilla los principales derechos y garantías de los contribuyentes en sus relaciones con la Administración Tributaria, sin desconocer, por ello, ni invalidar los derechos y garantías de que actualmente ya vienen gozando en virtud de las diversas leyes fiscales vigentes, principalmente el Código Fiscal de la Federación.”

De lo anterior, podemos válidamente concluir, que los propósitos enunciados por la transcripción, en el sentido de “…reconocer y enunciar de manera sencilla los principales derechos y garantías de los contribuyentes…” se aparecen como dos grandes e importantes propósitos de la LFDC. Esto cobra relevancia desde el punto de vista jurídico, conforme lo han descrito muchos juristas en torno de las citadas figuras protagónicas del texto legal, además de influyentes en las operaciones cotidianas de la relación jurídico-tributaria.

Es así en razón de que el vocablo reconocer, según el diccionario pequeño Larousse ilustrado, en nuestro idioma significa “Distinguir por ciertos caracteres… (SINON. V. Identificar.) Admitir como cierto: reconocer una verdad…” Y, en cuanto a la palabra enunciar, viene a ser: “Expresar una idea en términos concisos SINON. Decir, declarar exponer, emitir, formular, mencionar, V. tb. Expresar.”

En ese sentido, la LFDC según la Exposición de Motivos pretendía o pretende distinguir, identificar y luego expresar, según a la letra se ve “…de manera sencilla los principales derechos y garantías de los contribuyentes en sus relaciones con la Administración Tributaria.”

Empero, se aclara en el mismo texto en comento: “…esto sin desconocer, por ello, ni invalidar los derechos y garantías de que actualmente ya vienen gozando en virtud de las diversas leyes fiscales vigentes, principalmente el Código Fiscal de la Federación.”, lo que en una interpretación armónica significa conocer en su integralidad los derechos del sujeto pasivo.

En ese orden de ideas, y en razón del título y contenido del presente trabajo, se aborda cada uno de los 24 preceptos contenedores y garantes de los DERECHOS DEL CONTRIBUYENTE DEL ÁMBITO FEDERAL, iniciando con su título según lo regulado en el texto y su contenido, para luego en dos apartados denominados, respectivamente, COMENTARIOS AL TEXTO LEGAL y ASPECTOS DOCTRINALES DEL TEXTO LEGAL. Así, en el primero de los apartados se analizan y comentan las principales figuras e instituciones contempladas y consideradas por cada artículo, relacionándolos con las normas a que se refieren o explican lo regulado por ellos, soportando y fundamentando las opiniones vertidas con los pronunciamientos de los Tribunales judiciales y administrativos de nuestro país, esto en razón del valor jurídico que como fuente del derecho poseen, amén de la utilización e invocación que de ellos cotidianamente realizan las defensas de las partes integrantes de la multicitada relación jurídico-tributaria federal mexicana; mientras que en el segundo apartado se comentan los diversos conceptos y figuras vertidos, sostenidos y definidos por los estudiosos de la tributación y demás aspectos relacionados con el tema regulado en cada caso.

José Francisco Plascencia Rodríguez.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Contenido

Capítulo 1 De los Regímenes Aduaneros

1.1. IMPORTACIÓN.

1.1.1. Importación Definitiva.

1.1.2. Importación Temporal.

1.2. EXPORTACIÓN

Capítulo 2 De las Contribuciones que se Causan en la Importación y Exportación

2.1. IMPUESTO GENERAL DE IMPORTACIÓN Y EXPORTACIÓN.

2.1.1. Objeto y Sujeto.

2.1.2. Base Gravable.

2.1.3. Tasa del Impuesto.

2.2. IMPUESTO AL VALOR AGREGADO.

2.2.1. Objeto y Sujeto.

2.2.2. Base Gravable del Impuesto.

2.2.3. Tasa del Impuesto y Época de Pago.

2.3. IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS.

2.3.1. Casos en los que se Causa a la Importación.

2.3.2. Objeto y Sujetos Obligados al Pago del Impuesto.

2.3.3. Base, Tasa y Época de Pago

Capítulo 3 El Despacho Aduanero y las Facultades de Comprobación Específicas de las Autoridades Aduaneras

3.1. CONCEPTO DE DESPACHO ADUANERO.

3.2. EL RECONOCIMIENTO ADUANERO.

3.2.1. Primer Reconocimiento Aduanero.

3.2.2. Segundo Reconocimiento.

3.2.3. El Reconocimiento Aduanero Tratándose de Mercancía de Difícil Identificación.

3.2.4. Facultades de Fiscalización de la Autoridad.

3.3. DE LA VERIFICACIÓN DE MERCANCÍAS EN TRANSPORTE.

3.4. DE LA REVISIÓN DE DOCUMENTOS PRESENTADOS EN EL DESPACHO ADUANERO.

3.5. VISITAS DOMICILIARIAS.

3.6. REVISIÓN DE GABINETE.

Capítulo 4 Del Procedimiento Administrativo en Materia Aduanera

4.1. HIPÓTESIS DE LOS ARTÍCULOS 150 Y 152 DE LA LEY ADUANERA.

4.1.1. Acta de Inicio del Procedimiento Administrativo en Materia Aduanera.

4.1.2. Presupuestos para su Inicio.

4.2. PRUEBAS Y ALEGATOS DENTRO DEL PROCEDIMIENTO ADMINISTRATIVO EN MATERIA ADUANERA.

4.2.1. Tipo de Pruebas que se Pueden Ofrecer.

4.2.2. Alegatos.

4.3. LA RESOLUCIÓN DEL PROCEDIMIENTO ADMINISTRATIVO EN MATERIA ADUANERA.

4.3.1. Notificación y Plazo Legal de Notificación

Capítulo 5 Las Principales Infracciones y Delitos en Materia Aduanera

5.1. LAS INFRACCIONES.

5.1.1. Las Infracciones del Artículo 176 de la Ley Aduanera.

5.1.2. La Presunción de la Comisión de las Infracciones del Artículo 176 de la Ley Aduanera.

5.1.3 Infracciones en Relación al Destino de las Mercancías y su Sanción.

5.1.4. Hipótesis del Artículo 183-A de la Ley Aduanera.

5.2. LOS DELITOS EN MATERIA ADUANERA

Descripción

Descripción

El autor, destacado abogado y catedrático, nos otorga este trabajo, que se suma a su exitosa carrera profesional y que sin duda será un libro de consulta necesario para los profesionales del derecho aduanero, ante la complejidad a la que se enfrentan no sólo los abogados, sino todos aquellos que en su quehacer cotidiano se encuentran en el mundo del comercio exterior.

En mis más de cincuenta años de práctica en el comercio exterior, he notado la urgente necesidad de contar con un texto que aborde los temas indispensables en la práctica aduanal, lo que se logra con un análisis profundo desde el punto de vista jurídico y que es de utilidad no sólo para todos los actores del derecho aduanero, sino para los estudiosos de estos temas.

En esta obra, el autor aborda la complejidad de temas como los regímenes aduaneros, el despacho aduanero y el procedimiento administrativo en materia aduanera desde una óptica práctica, aplicando la legislación y los criterios emitidos por el Poder Judicial de la Federación, a efecto de tratar de colmar una gran cantidad de lagunas que tiene la Ley Aduanera y que en la experiencia de los profesionales del comercio exterior representa un obstáculo para la tramitación, operación, y en el caso de los abogados, la defensa de los importadores y exportadores.

Hablar del procedimiento administrativo en materia aduanera nos lleva a la idea de una figura regulada en unos cuantos preceptos de la Ley Aduanera, pero su complejidad interpretativa y de aplicación ha rebasado por mucho a la regulación legislativa, lo que a través de una noble forma de explicar este tópico, el autor lleva de la mano al lector en el entendimiento de este tema tan necesario en la praxis aduanal.

Lo relevante de esta obra radica no sólo en la forma de exponer, con nitidez y acierto, las figuras jurídicas que aplican los profesionales del comercio exterior, sino en poner en perspectiva la discusión de los criterios emitidos por el Poder Judicial de la Federación en relación con estos temas, necesario para el debate académico y profesional respecto a una futura reforma que mejore la regulación legal. Objetivo que logra desde su percepción como abogado litigante y catedrático para presentarnos este trabajo, lo cual, sin duda, es un logro sólido en su ya prominente carrera profesional.

Contenido

Capítulo 1 De los Regímenes Aduaneros

1.1. IMPORTACIÓN.

1.1.1. Importación Definitiva.

1.1.2. Importación Temporal.

1.2. EXPORTACIÓN

Capítulo 2 De las Contribuciones que se Causan en la Importación y Exportación

2.1. IMPUESTO GENERAL DE IMPORTACIÓN Y EXPORTACIÓN.

2.1.1. Objeto y Sujeto.

2.1.2. Base Gravable.

2.1.3. Tasa del Impuesto.

2.2. IMPUESTO AL VALOR AGREGADO.

2.2.1. Objeto y Sujeto.

2.2.2. Base Gravable del Impuesto.

2.2.3. Tasa del Impuesto y Época de Pago.

2.3. IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS.

2.3.1. Casos en los que se Causa a la Importación.

2.3.2. Objeto y Sujetos Obligados al Pago del Impuesto.

2.3.3. Base, Tasa y Época de Pago

Capítulo 3 El Despacho Aduanero y las Facultades de Comprobación Específicas de las Autoridades Aduaneras

3.1. CONCEPTO DE DESPACHO ADUANERO.

3.2. EL RECONOCIMIENTO ADUANERO.

3.2.1. Primer Reconocimiento Aduanero.

3.2.2. Segundo Reconocimiento.

3.2.3. El Reconocimiento Aduanero Tratándose de Mercancía de Difícil Identificación.

3.2.4. Facultades de Fiscalización de la Autoridad.

3.3. DE LA VERIFICACIÓN DE MERCANCÍAS EN TRANSPORTE.

3.4. DE LA REVISIÓN DE DOCUMENTOS PRESENTADOS EN EL DESPACHO ADUANERO.

3.5. VISITAS DOMICILIARIAS.

3.6. REVISIÓN DE GABINETE.

Capítulo 4 Del Procedimiento Administrativo en Materia Aduanera

4.1. HIPÓTESIS DE LOS ARTÍCULOS 150 Y 152 DE LA LEY ADUANERA.

4.1.1. Acta de Inicio del Procedimiento Administrativo en Materia Aduanera.

4.1.2. Presupuestos para su Inicio.

4.2. PRUEBAS Y ALEGATOS DENTRO DEL PROCEDIMIENTO ADMINISTRATIVO EN MATERIA ADUANERA.

4.2.1. Tipo de Pruebas que se Pueden Ofrecer.

4.2.2. Alegatos.

4.3. LA RESOLUCIÓN DEL PROCEDIMIENTO ADMINISTRATIVO EN MATERIA ADUANERA.

4.3.1. Notificación y Plazo Legal de Notificación

Capítulo 5 Las Principales Infracciones y Delitos en Materia Aduanera

5.1. LAS INFRACCIONES.

5.1.1. Las Infracciones del Artículo 176 de la Ley Aduanera.

5.1.2. La Presunción de la Comisión de las Infracciones del Artículo 176 de la Ley Aduanera.

5.1.3 Infracciones en Relación al Destino de las Mercancías y su Sanción.

5.1.4. Hipótesis del Artículo 183-A de la Ley Aduanera.

5.2. LOS DELITOS EN MATERIA ADUANERA

Descripción

Descripción

El autor, destacado abogado y catedrático, nos otorga este trabajo, que se suma a su exitosa carrera profesional y que sin duda será un libro de consulta necesario para los profesionales del derecho aduanero, ante la complejidad a la que se enfrentan no sólo los abogados, sino todos aquellos que en su quehacer cotidiano se encuentran en el mundo del comercio exterior.

En mis más de cincuenta años de práctica en el comercio exterior, he notado la urgente necesidad de contar con un texto que aborde los temas indispensables en la práctica aduanal, lo que se logra con un análisis profundo desde el punto de vista jurídico y que es de utilidad no sólo para todos los actores del derecho aduanero, sino para los estudiosos de estos temas.

En esta obra, el autor aborda la complejidad de temas como los regímenes aduaneros, el despacho aduanero y el procedimiento administrativo en materia aduanera desde una óptica práctica, aplicando la legislación y los criterios emitidos por el Poder Judicial de la Federación, a efecto de tratar de colmar una gran cantidad de lagunas que tiene la Ley Aduanera y que en la experiencia de los profesionales del comercio exterior representa un obstáculo para la tramitación, operación, y en el caso de los abogados, la defensa de los importadores y exportadores.

Hablar del procedimiento administrativo en materia aduanera nos lleva a la idea de una figura regulada en unos cuantos preceptos de la Ley Aduanera, pero su complejidad interpretativa y de aplicación ha rebasado por mucho a la regulación legislativa, lo que a través de una noble forma de explicar este tópico, el autor lleva de la mano al lector en el entendimiento de este tema tan necesario en la praxis aduanal.

Lo relevante de esta obra radica no sólo en la forma de exponer, con nitidez y acierto, las figuras jurídicas que aplican los profesionales del comercio exterior, sino en poner en perspectiva la discusión de los criterios emitidos por el Poder Judicial de la Federación en relación con estos temas, necesario para el debate académico y profesional respecto a una futura reforma que mejore la regulación legal. Objetivo que logra desde su percepción como abogado litigante y catedrático para presentarnos este trabajo, lo cual, sin duda, es un logro sólido en su ya prominente carrera profesional.

Contenido

Capítulo 1 Facultades de Comprobación de la Autoridad Aduanal

Capítulo 2 Sujetos del Derecho Aduanero y Responsables Solidarios

Capítulo 3 El procedimiento Administrativo en Materia Aduanera

Capítulo 4 Medios de Defensa

Capítulo 5 Modelo de Recurso de Renovación

Capítulo 6 Modelo de Demanda de Nulidad

Descripción

Descripción

Un libro que de manera elocuente y concisa nos lleva a explorar una de las figuras del derecho aduanero: "El Procedimiento Administrativo en Materia Aduanera". El autor, prestigiado abogado en temas de comercio exterior y derecho fiscal, nos introduce con una visión práctica en el procedimiento del que derivan las incidencias detectadas por la autoridad fiscal y aduanal con motivo del reconocimiento aduanero, verificación de mercancías en transporte y ejercicio de facultades de comprobación de la autoridad; analiza las causales de embargo, las etapas procesales, la toma de muestras, el escrito de pruebas y alegatos y, en general, ofrece una perspectiva integral indispensable para los profesionistas de la materia aduanera y del comercio exterior.

Contenido

Capítulo 1 Facultades de Comprobación de la Autoridad Aduanal

Capítulo 2 Sujetos del Derecho Aduanero y Responsables Solidarios

Capítulo 3 El procedimiento Administrativo en Materia Aduanera

Capítulo 4 Medios de Defensa

Capítulo 5 Modelo de Recurso de Renovación

Capítulo 6 Modelo de Demanda de Nulidad

Descripción

Descripción

Un libro que de manera elocuente y concisa nos lleva a explorar una de las figuras del derecho aduanero: "El Procedimiento Administrativo en Materia Aduanera". El autor, prestigiado abogado en temas de comercio exterior y derecho fiscal, nos introduce con una visión práctica en el procedimiento del que derivan las incidencias detectadas por la autoridad fiscal y aduanal con motivo del reconocimiento aduanero, verificación de mercancías en transporte y ejercicio de facultades de comprobación de la autoridad; analiza las causales de embargo, las etapas procesales, la toma de muestras, el escrito de pruebas y alegatos y, en general, ofrece una perspectiva integral indispensable para los profesionistas de la materia aduanera y del comercio exterior.

Envío sin costo.

Envío sin costo.

Contenido

Descripción

Descripción

El presente trabajo tiene por objeto realizar el análisis de dos figuras: La Fusión y la Escisión de Sociedades, que están ampliamente relacionadas entre sí por regular efectos opuestos.

Contenido

Descripción

Descripción

El presente trabajo tiene por objeto realizar el análisis de dos figuras: La Fusión y la Escisión de Sociedades, que están ampliamente relacionadas entre sí por regular efectos opuestos.

Envío sin costo.

Envío sin costo.

Contenido

PRÓLOGO de Rubén Octavio Aguirre Pangburn

PRÓLOGO de Lic. Rodolfo Félix Cárdenas

INTRODUCCIÓN

CAPÍTULO I · La Simulación Civil y Penal

1. DE LOS ACTOS JURÍDICOS Y LOS CONTRATOS. 2. CONCEPTO DE LA SIMULACIÓN DE LOS NEGOCIOS JURÍDICOS. 3. CONCEPTO JURÍDICO DE LA SIMULACIÓN. 4. FIGURAS AFINES A LA SIMULACIÓN. 4.1. La Reserva Mental. 4.2. Los Negocios Fiduciarios. 4.3. El Fraude de Ley. 5. MOTIVOS PARA SIMULAR. 6. LA SIMULACIÓN ABSOLUTA. 6.1. Concepto. 6.2. Formas de Simulación Absoluta. 7. LA SIMULACIÓN RELATIVA. 7.1. Concepto. 7.2. Figuras Afines. 7.2.1. El Negocio con Error. 7.2.2. El Negocio de Redacción Oscura. 7.2.3. Los Negocios Indirectos. 7.3. Formas de Simulación Relativa. 8.INTERPÓSITA PERSONA. 9. LA ACCIÓN PROCESAL DE SIMULACIÓN Y SUS EFECTOS. 10. LOS EFECTOS DE LA SIMULACIÓN FRENTE A LOS TERCEROS DE BUENA FE. 11. LA SIMULACIÓN DESDE EL PUNTO DE VISTA PENAL. 11.1.El Acto o Escrito Judicial. 11.2. Los Instrumentos del Delito. 12. CONCLUSIONES.

CAPÍTULO II · La Prueba de la Simulación

1. CONCEPTO DE PRUEBA. 2. LOS INDICIOS. 2.1. Clases de Indicios y sus Características. 2.2. La Valoración de los Indicios. 3. LAS PRESUNCIONES. 3.1. Diferencias entre Indicio y Presunciones. 3.2. La Carga de la Prueba en la Presunción legal. 3.3. La

Ficción Legal y sus Diferencias con la Presunción. 4. SEMIÓTICA JUDICIAL. 5. EL TEMA DE PRUEBA EN LA SIMULACIÓN. 6. LA CARGA DE LA PRUEBA. 7. LA FÓRMULA HEURÍSTICA APLICADA A LA SIMULACIÓN. 8. SEMIÓTICA DE LA SIMULACIÓN. 9. LA PRUEBA DE LA SIMULACIÓN EN LA JURISPRUDENCIA MEXICANA. 10. LA ACCIÓN DE SIMULACIÓN.11. SÍNTESIS.

CAPÍTULO III · La Elusión y la Evasión Tributaria

1. LA ELUSIÓN FISCAL. 2. LA EVASIÓN FISCAL. 3. DIFERENCIAS ENTRE LA ELUSIÓN Y LA EVASIÓN FISCAL. 4. MATERIALIZACIÓN DE LA EVASIÓN Y LA ELUSIÓN FISCAL. 4.1. El Ahorro Fiscal o la Economía de Opción. 4.2. El Abuso de las Formas. 4.3. El Abuso de Derecho. 4.4. Negocio Indirecto. 4.5. El Fraude a la Ley. 4.6. La Evasión por Simulación. 5. MEDIDAS CORRECTIVAS. 5.1. La Interpretación de la Ley Tributaria. 5.2. La Sustancia sobre la Forma. 5.3. Actuación del Legislador. 5.4.Cláusula General Antiabuso en México. 5.4.1. Antecedentes. 5.4.2. Análisis de la cláusula antiabuso mexicana. 5.4.3. Problemas que se desprenden del texto del artículo 5-A del CFF. 5.5. Los Esquemas Reportables. 5.5.1. Las razones del BEPS. 5.5.2. Revelación de información en México. 5.5.3. Esquemas reportables. 5.5.4. Los temas materia de reporte. 5.5.5. Forma de revelación de los esquemas reportables. 5.5.6. Efectos de la revelación. 5.5.7. Los esquemas vs el secreto profesional. 5.6. Actuación de la Administración Tributaria. 6. CONCLUSIONES. CAPÍTULO IV · La Simulación Tributaria

1. LOS HECHOS JURÍDICOS VS. LA SIMULACIÓN. 2. LA CALIFICACIÓN DE LOS ACTOS Y NEGOCIOS SIMULADOS. 2.1. El Acuerdo de Simulación. 2.2. Los Instrumentos de la Simulación. 2.3. La Recalificación. 2.4. La Actuación de la Administración. 2.5. La Prueba de la Simulación. 2.6. Momento en que se Consuma la Simulación. 2.7. Tipos de Simulación. 2.8. La Evasión Fiscal a Través de la Simulación. 3. FIGURAS AFINES. 3.1. La Economía de Opción. 3.2. Fraude de Ley. 3.2.1. Diferencias entre la Simulación y el Fraude a la Ley. 3.2.2. Concurrencia de Simulación y Fraude de Ley. 3.3. Simulación y Falsedad de Documentos. 4. LA SIMULACIÓN PARCIAL. 4.1. La Simulación del Precio. 4.2. Los Precios de Transferencia. 5. LA SIMULACIÓN SUBJETIVA. 5.1. Interposición Ficticia de Persona. 5.2. La Interposición de Personas Jurídicas Ficticias. 5.2.1. El Abuso de Formas Societarias. 5.2.2. El Levantamiento del Velo. 5.2.3. El Propósito Económico. 6. SIMULACIÓN FRENTE AL DERECHO TRIBUTARIO. 7. LA SIMULACIÓN TRIBUTARIA EN EL SISTEMA MEXICANO. 7.1. Características. 7.2. Alcances de la Simulación Tributaria en México. 7.3. Viabilidad de que las Autoridades Puedan Determinar la Simulación de Actos Jurídicos para Efectos Fiscales. 7.4. ¿Toda simulación es penalmente reprochable? 7.5. Combate Frontal a las Prácticas de Simulación Absoluta a Través de la Figura de “Operaciones Inexistentes”. 8. CONCLUSIONES. CAPÍTULO V · ¿Por qué la Evasión Fiscal? 1. LA OBLIGACIÓN TRIBUTARIA. 2. LA SOCIOLOGÍA DEL IMPUESTO. 3. LA MORAL TRIBUTARIA. 3.1. La Moral de la Autoridad. 3.2. La Moral Tributaria del Contribuyente. 4. PSICOLOGÍA DEL CONTRIBUYENTE Y DEL INSPECTOR FISCAL. 5. ANÁLISIS DE LAS PRÁCTICAS FISCALES ELUSIVAS DE MODA EN MÉXICO, A TRAVÉS DE LOS MECANISMOS ANTIELUSIVOS. 5.1. Las Sociedades Universales. 5.2. Sociedades en Nombre Colectivo. 5.3. Donación Sube y Baja. 5.4. Ganancia por Enajenación de Activos Fijos. 5.5. Regalías por Activos Intangibles Originados en México. 5.6. Arrendamiento Puro de Autos. 5.7. Outsourcing. 5.7.1. Las sociedades cooperativas.

CONCLUSIONES

ABREVIATURAS

FUENTES REFERENCIALES

Descripción

Descripción

La Reforma Fiscal 2022, ha incluido la figura de la Simulación Tributaria dentro de las medidas para combatir la elusión y la evasión fiscal y será aplicable a toda materia fiscal, por lo cual, esta es una obra que adquiere mucha actualidad con dicha Reforma, pues será un gran tema que generaŕa grandes debates en el futuro próximo..

Contenido

PRÓLOGO de Rubén Octavio Aguirre Pangburn

PRÓLOGO de Lic. Rodolfo Félix Cárdenas

INTRODUCCIÓN

CAPÍTULO I · La Simulación Civil y Penal

1. DE LOS ACTOS JURÍDICOS Y LOS CONTRATOS. 2. CONCEPTO DE LA SIMULACIÓN DE LOS NEGOCIOS JURÍDICOS. 3. CONCEPTO JURÍDICO DE LA SIMULACIÓN. 4. FIGURAS AFINES A LA SIMULACIÓN. 4.1. La Reserva Mental. 4.2. Los Negocios Fiduciarios. 4.3. El Fraude de Ley. 5. MOTIVOS PARA SIMULAR. 6. LA SIMULACIÓN ABSOLUTA. 6.1. Concepto. 6.2. Formas de Simulación Absoluta. 7. LA SIMULACIÓN RELATIVA. 7.1. Concepto. 7.2. Figuras Afines. 7.2.1. El Negocio con Error. 7.2.2. El Negocio de Redacción Oscura. 7.2.3. Los Negocios Indirectos. 7.3. Formas de Simulación Relativa. 8.INTERPÓSITA PERSONA. 9. LA ACCIÓN PROCESAL DE SIMULACIÓN Y SUS EFECTOS. 10. LOS EFECTOS DE LA SIMULACIÓN FRENTE A LOS TERCEROS DE BUENA FE. 11. LA SIMULACIÓN DESDE EL PUNTO DE VISTA PENAL. 11.1.El Acto o Escrito Judicial. 11.2. Los Instrumentos del Delito. 12. CONCLUSIONES.

CAPÍTULO II · La Prueba de la Simulación

1. CONCEPTO DE PRUEBA. 2. LOS INDICIOS. 2.1. Clases de Indicios y sus Características. 2.2. La Valoración de los Indicios. 3. LAS PRESUNCIONES. 3.1. Diferencias entre Indicio y Presunciones. 3.2. La Carga de la Prueba en la Presunción legal. 3.3. La

Ficción Legal y sus Diferencias con la Presunción. 4. SEMIÓTICA JUDICIAL. 5. EL TEMA DE PRUEBA EN LA SIMULACIÓN. 6. LA CARGA DE LA PRUEBA. 7. LA FÓRMULA HEURÍSTICA APLICADA A LA SIMULACIÓN. 8. SEMIÓTICA DE LA SIMULACIÓN. 9. LA PRUEBA DE LA SIMULACIÓN EN LA JURISPRUDENCIA MEXICANA. 10. LA ACCIÓN DE SIMULACIÓN.11. SÍNTESIS.

CAPÍTULO III · La Elusión y la Evasión Tributaria

1. LA ELUSIÓN FISCAL. 2. LA EVASIÓN FISCAL. 3. DIFERENCIAS ENTRE LA ELUSIÓN Y LA EVASIÓN FISCAL. 4. MATERIALIZACIÓN DE LA EVASIÓN Y LA ELUSIÓN FISCAL. 4.1. El Ahorro Fiscal o la Economía de Opción. 4.2. El Abuso de las Formas. 4.3. El Abuso de Derecho. 4.4. Negocio Indirecto. 4.5. El Fraude a la Ley. 4.6. La Evasión por Simulación. 5. MEDIDAS CORRECTIVAS. 5.1. La Interpretación de la Ley Tributaria. 5.2. La Sustancia sobre la Forma. 5.3. Actuación del Legislador. 5.4.Cláusula General Antiabuso en México. 5.4.1. Antecedentes. 5.4.2. Análisis de la cláusula antiabuso mexicana. 5.4.3. Problemas que se desprenden del texto del artículo 5-A del CFF. 5.5. Los Esquemas Reportables. 5.5.1. Las razones del BEPS. 5.5.2. Revelación de información en México. 5.5.3. Esquemas reportables. 5.5.4. Los temas materia de reporte. 5.5.5. Forma de revelación de los esquemas reportables. 5.5.6. Efectos de la revelación. 5.5.7. Los esquemas vs el secreto profesional. 5.6. Actuación de la Administración Tributaria. 6. CONCLUSIONES. CAPÍTULO IV · La Simulación Tributaria

1. LOS HECHOS JURÍDICOS VS. LA SIMULACIÓN. 2. LA CALIFICACIÓN DE LOS ACTOS Y NEGOCIOS SIMULADOS. 2.1. El Acuerdo de Simulación. 2.2. Los Instrumentos de la Simulación. 2.3. La Recalificación. 2.4. La Actuación de la Administración. 2.5. La Prueba de la Simulación. 2.6. Momento en que se Consuma la Simulación. 2.7. Tipos de Simulación. 2.8. La Evasión Fiscal a Través de la Simulación. 3. FIGURAS AFINES. 3.1. La Economía de Opción. 3.2. Fraude de Ley. 3.2.1. Diferencias entre la Simulación y el Fraude a la Ley. 3.2.2. Concurrencia de Simulación y Fraude de Ley. 3.3. Simulación y Falsedad de Documentos. 4. LA SIMULACIÓN PARCIAL. 4.1. La Simulación del Precio. 4.2. Los Precios de Transferencia. 5. LA SIMULACIÓN SUBJETIVA. 5.1. Interposición Ficticia de Persona. 5.2. La Interposición de Personas Jurídicas Ficticias. 5.2.1. El Abuso de Formas Societarias. 5.2.2. El Levantamiento del Velo. 5.2.3. El Propósito Económico. 6. SIMULACIÓN FRENTE AL DERECHO TRIBUTARIO. 7. LA SIMULACIÓN TRIBUTARIA EN EL SISTEMA MEXICANO. 7.1. Características. 7.2. Alcances de la Simulación Tributaria en México. 7.3. Viabilidad de que las Autoridades Puedan Determinar la Simulación de Actos Jurídicos para Efectos Fiscales. 7.4. ¿Toda simulación es penalmente reprochable? 7.5. Combate Frontal a las Prácticas de Simulación Absoluta a Través de la Figura de “Operaciones Inexistentes”. 8. CONCLUSIONES. CAPÍTULO V · ¿Por qué la Evasión Fiscal? 1. LA OBLIGACIÓN TRIBUTARIA. 2. LA SOCIOLOGÍA DEL IMPUESTO. 3. LA MORAL TRIBUTARIA. 3.1. La Moral de la Autoridad. 3.2. La Moral Tributaria del Contribuyente. 4. PSICOLOGÍA DEL CONTRIBUYENTE Y DEL INSPECTOR FISCAL. 5. ANÁLISIS DE LAS PRÁCTICAS FISCALES ELUSIVAS DE MODA EN MÉXICO, A TRAVÉS DE LOS MECANISMOS ANTIELUSIVOS. 5.1. Las Sociedades Universales. 5.2. Sociedades en Nombre Colectivo. 5.3. Donación Sube y Baja. 5.4. Ganancia por Enajenación de Activos Fijos. 5.5. Regalías por Activos Intangibles Originados en México. 5.6. Arrendamiento Puro de Autos. 5.7. Outsourcing. 5.7.1. Las sociedades cooperativas.

CONCLUSIONES

ABREVIATURAS

FUENTES REFERENCIALES

Descripción

Descripción

La Reforma Fiscal 2022, ha incluido la figura de la Simulación Tributaria dentro de las medidas para combatir la elusión y la evasión fiscal y será aplicable a toda materia fiscal, por lo cual, esta es una obra que adquiere mucha actualidad con dicha Reforma, pues será un gran tema que generaŕa grandes debates en el futuro próximo..

Contenido

Introducción

Ley Federal de Protección de Datos Personales en Posesión de los Particulares

Capítulo I

Disposiciones Generales

Capítulo II

De los Principios de Protección de Datos Personales

Capítulo III

De los Derechos de los Titulares de Datos Personales

Capítulo IV

Del Ejercicio de los Derechos de Acceso, Rectificación, Cancelación y Oposición

Capítulo V

De la Transferencia de Datos

Capítulo VI

De las Autoridades

Sección I

Del Instituto

Sección II

De las Autoridades Reguladoras

Capítulo VII

Del Procedimiento de Protección de Derechos

Capítulo VIII

Del Procedimiento de Verificación

Capítulo IX

Del Procedimiento de Imposición de Sanciones

Capítulo X

De las Infracciones y Sanciones

Capítulo XI

De los Delitos en Materia del Tratamiento Indebido de Datos Personales

Artículos Transitorios

Reglamento de la Ley Federal de Protección de Datos Personales en Posesión de los Particulares

Descripción

Descripción

La finalidad del presente es realizar un estudio sistemático de la LFPDPPP, no sólo desde un punto de vista teórico, sino práctico, atendiendo el marco normativo integral, así como las hasta el momento no muy numerosas - dado también el relativamente escaso tiempo de actuación en esta materia - decisiones del IFAI, que ha emitido diversos criterios en torno a los contenidos y alcances del derecho a la privacidad y a la protección de datos personales.

Esperamos que el presente trabajo sea de una enorme utilidad en el foro profesional y acádemico de México, permitiendo acceder a un estudio integral, detallad, preciso y dinámico de un tema que llegó para quedarse y en el que continuaremos atentos para realizar las adecuaciones y actualizaciones oportunas.

Contenido

Introducción

Ley Federal de Protección de Datos Personales en Posesión de los Particulares

Capítulo I

Disposiciones Generales

Capítulo II

De los Principios de Protección de Datos Personales

Capítulo III

De los Derechos de los Titulares de Datos Personales

Capítulo IV

Del Ejercicio de los Derechos de Acceso, Rectificación, Cancelación y Oposición

Capítulo V

De la Transferencia de Datos

Capítulo VI

De las Autoridades

Sección I

Del Instituto

Sección II

De las Autoridades Reguladoras

Capítulo VII

Del Procedimiento de Protección de Derechos

Capítulo VIII

Del Procedimiento de Verificación

Capítulo IX

Del Procedimiento de Imposición de Sanciones

Capítulo X

De las Infracciones y Sanciones

Capítulo XI

De los Delitos en Materia del Tratamiento Indebido de Datos Personales

Artículos Transitorios

Reglamento de la Ley Federal de Protección de Datos Personales en Posesión de los Particulares

Descripción

Descripción

La finalidad del presente es realizar un estudio sistemático de la LFPDPPP, no sólo desde un punto de vista teórico, sino práctico, atendiendo el marco normativo integral, así como las hasta el momento no muy numerosas - dado también el relativamente escaso tiempo de actuación en esta materia - decisiones del IFAI, que ha emitido diversos criterios en torno a los contenidos y alcances del derecho a la privacidad y a la protección de datos personales.

Esperamos que el presente trabajo sea de una enorme utilidad en el foro profesional y acádemico de México, permitiendo acceder a un estudio integral, detallad, preciso y dinámico de un tema que llegó para quedarse y en el que continuaremos atentos para realizar las adecuaciones y actualizaciones oportunas.

Envío sin costo.

Envío sin costo.

Contenido

PRÓLOGO

CAPÍTULO 1

CAPÍTULO 2

CAPÍTULO 3

CAPÍTULO 4

CAPÍTULO 5

CAPÍTULO 6

CAPÍTULO 7

CAPÍTULO 8

CAPÍTULO 9

CAPÍTULO 10

CAPÍTULO 11

CAPÍTULO 12

CAPÍTULO 13

CAPÍTULO 14

Descripción

Descripción

Un tema de indudable trascendencia en el futuro de los negocios, el cual trasciende el ámbito nacional para insertarse en el internacional.

Desde 2013, el tema de este libro ha sido uno de los que más ha atraído la atención de la organización para la Cooperación y el Desarrollo Económicos (OCDE) y de los Estados integrantes del denominado G20. Su interés radica en la disminución que en los tributarios de todos los estados genera el efecto de las transacciones internacionales efectuadas entre partes relacionadas con el propósito que este libro describe.

Contenido

PRÓLOGO

CAPÍTULO 1

CAPÍTULO 2

CAPÍTULO 3

CAPÍTULO 4

CAPÍTULO 5

CAPÍTULO 6

CAPÍTULO 7

CAPÍTULO 8

CAPÍTULO 9

CAPÍTULO 10

CAPÍTULO 11

CAPÍTULO 12

CAPÍTULO 13

CAPÍTULO 14

Descripción

Descripción

Un tema de indudable trascendencia en el futuro de los negocios, el cual trasciende el ámbito nacional para insertarse en el internacional.

Desde 2013, el tema de este libro ha sido uno de los que más ha atraído la atención de la organización para la Cooperación y el Desarrollo Económicos (OCDE) y de los Estados integrantes del denominado G20. Su interés radica en la disminución que en los tributarios de todos los estados genera el efecto de las transacciones internacionales efectuadas entre partes relacionadas con el propósito que este libro describe.

Contenido

PRÓLOGO

CAPÍTULO 1

CAPÍTULO 2

CAPÍTULO 3

CAPÍTULO 4

CAPÍTULO 5

CAPÍTULO 6

CAPÍTULO 7

CAPÍTULO 8

Descripción

Descripción

A partir de septiembre de 2013, fecha en la que la OCDE emitió el reporte BEPS (Base Erosion and Profit Shifting), se establecieron nuevos paradigmas en la tributación internacional, los cuales habrán de tener efectos importante en las legislaciones fiscales internas de la mayor parte de los Estados.

La AEF se propuso continuar con el esfuerzo iniciado dos años antes, y se comprometió a estudiar los Reportes de las principales acciones que integran el Plan BEPS. Este esfuerzo se materializa con esta obra; se trata del Tomo II de una misma colección referida al estudio del Plan BEPS. A diferencia de la obra anterior, que debió ser preponderadamente descriptiva, en esta se comenta y, en ciertos casos se realiza un análisis crítico de las recomendaciones y medidas propuestas por la OCDE para combatir el multicitado fenómeno.

Contenido

PRÓLOGO

CAPÍTULO 1

CAPÍTULO 2

CAPÍTULO 3

CAPÍTULO 4

CAPÍTULO 5

CAPÍTULO 6

CAPÍTULO 7

CAPÍTULO 8

Descripción

Descripción

A partir de septiembre de 2013, fecha en la que la OCDE emitió el reporte BEPS (Base Erosion and Profit Shifting), se establecieron nuevos paradigmas en la tributación internacional, los cuales habrán de tener efectos importante en las legislaciones fiscales internas de la mayor parte de los Estados.

La AEF se propuso continuar con el esfuerzo iniciado dos años antes, y se comprometió a estudiar los Reportes de las principales acciones que integran el Plan BEPS. Este esfuerzo se materializa con esta obra; se trata del Tomo II de una misma colección referida al estudio del Plan BEPS. A diferencia de la obra anterior, que debió ser preponderadamente descriptiva, en esta se comenta y, en ciertos casos se realiza un análisis crítico de las recomendaciones y medidas propuestas por la OCDE para combatir el multicitado fenómeno.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento.

Envío sin costo.

Envío sin costo.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles