Select Custom Color

Primary Color

Select Custom Color

Primary Color

Layouts

Ios 13 Dark Mode

Theme Font Family

Title Font Family

Menu Sticy

14 products.

Autor

Autor

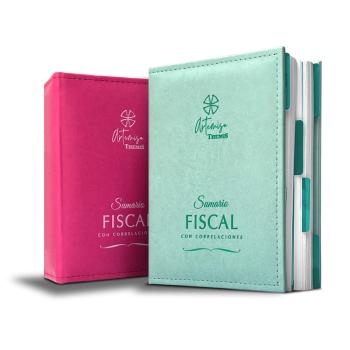

Pasta

Pasta

Tipo de publicación

Tipo de publicación

Tipo de libro

Tipo de libro

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento.

Envío sin costo.

Envío sin costo.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Contenido

TÍTULO I Teoría General del Derecho Fiscal

CAPÍTULO I Concepto de Derecho Fiscal

CAPÍTULO II Fuentes Formales del Derecho Fiscal

CAPÍTULO III Clasificación de los Ingresos del Estado

CAPÍTULO IV Concepto de Tributo o Contribución

CAPÍTULO V Competencia Tributaria entre la Federación y las Entidades Federativas

CAPÍTULO VI Competencia Tributaria de las Entidades Federativas entre sí y con Relación a sus Municipios

CAPÍTULO VII Los Sujetos Pasivos de los Tributos o Contribuciones

TÍTULO II Principios Fundamentales del Derecho

CAPÍTULO VIII Principios Doctrinarios en Materia Fiscal

CAPÍTULO IX Principios Constitucionales en Materia Fiscal

CAPÍTULO X Principios de Política Fiscal

CAPÍTULO XI La Doble Tributación

CAPÍTULO XII La Doble Tributación Internacional

CAPÍTULO XIII Método de Interpretación de la Ley Fiscal

TÍTULO III Naturaleza Jurídica de los Tributos y Contribuciones

CAPÍTULO XIV Concepto y Naturaleza Jurídica de los Impuestos

CAPÍTULO XV Concepto y Naturaleza Jurídica de los Derechos

CAPÍTULO XVI Concepto y Naturaleza Jurídica de las Contribuciones Especiales o Contribuciones de Mejoras

CAPÍTULO XVII Concepto y Naturaleza Jurídica de las Contribuciones Accesorias

CAPÍTULO XVIII Concepto y Naturaleza Jurídica de las Contribuciones al Comercio Exterior

CAPÍTULO XIX El Delito de Defraudación Fiscal

TÍTULO IV Modalidades y Formas de Extinción de las Contribuciones

CAPÍTULO XX Clasificación de los Tributos o Contribuciones

CAPÍTULO XXI Los Efectos de los Tributos o Contribuciones

CAPÍTULO XXII La Exención en el Pago de los Tributos o Contribuciones

CAPÍTULO XXIII Formas de Extinción de los Tributos

PRIMER APÉNDICE Revelación de Esquemas Reportables

SEGUNDO APÉNDICE Los Acuerdos Conclusivos como Derecho Fundamental de los Contribuyentes

Descripción

Descripción

Múltiples son las cualidades de la obra que nos honramos en presentar sin embargo, su principal aportación es, sin duda, la estructuración metodológica con la que los distintos temas son abordados.

La obra parte de presentar una Teoría General del Derecho Fiscal y sus principios fundamentales, pasa luego a analizar temas específicos de las contribuciones, todo ello de una manera lógica y sistemática. Todos los rubros son expuestos al lector con un importante soporte jurisprudencial y doctrinario, facilitando ostensiblemente el acceso a esta importante rama del Derecho. De esta forma, los conocimientos adquiridos de manera deductiva permitirán, posteriormente, adentrarse con bases firmes en la regulación procesal y en las leyes fiscales especiales.

Contenido

TÍTULO I Teoría General del Derecho Fiscal

CAPÍTULO I Concepto de Derecho Fiscal

CAPÍTULO II Fuentes Formales del Derecho Fiscal

CAPÍTULO III Clasificación de los Ingresos del Estado

CAPÍTULO IV Concepto de Tributo o Contribución

CAPÍTULO V Competencia Tributaria entre la Federación y las Entidades Federativas

CAPÍTULO VI Competencia Tributaria de las Entidades Federativas entre sí y con Relación a sus Municipios

CAPÍTULO VII Los Sujetos Pasivos de los Tributos o Contribuciones

TÍTULO II Principios Fundamentales del Derecho

CAPÍTULO VIII Principios Doctrinarios en Materia Fiscal

CAPÍTULO IX Principios Constitucionales en Materia Fiscal

CAPÍTULO X Principios de Política Fiscal

CAPÍTULO XI La Doble Tributación

CAPÍTULO XII La Doble Tributación Internacional

CAPÍTULO XIII Método de Interpretación de la Ley Fiscal

TÍTULO III Naturaleza Jurídica de los Tributos y Contribuciones

CAPÍTULO XIV Concepto y Naturaleza Jurídica de los Impuestos

CAPÍTULO XV Concepto y Naturaleza Jurídica de los Derechos

CAPÍTULO XVI Concepto y Naturaleza Jurídica de las Contribuciones Especiales o Contribuciones de Mejoras

CAPÍTULO XVII Concepto y Naturaleza Jurídica de las Contribuciones Accesorias

CAPÍTULO XVIII Concepto y Naturaleza Jurídica de las Contribuciones al Comercio Exterior

CAPÍTULO XIX El Delito de Defraudación Fiscal

TÍTULO IV Modalidades y Formas de Extinción de las Contribuciones

CAPÍTULO XX Clasificación de los Tributos o Contribuciones

CAPÍTULO XXI Los Efectos de los Tributos o Contribuciones

CAPÍTULO XXII La Exención en el Pago de los Tributos o Contribuciones

CAPÍTULO XXIII Formas de Extinción de los Tributos

PRIMER APÉNDICE Revelación de Esquemas Reportables

SEGUNDO APÉNDICE Los Acuerdos Conclusivos como Derecho Fundamental de los Contribuyentes

Descripción

Descripción

Múltiples son las cualidades de la obra que nos honramos en presentar sin embargo, su principal aportación es, sin duda, la estructuración metodológica con la que los distintos temas son abordados.

La obra parte de presentar una Teoría General del Derecho Fiscal y sus principios fundamentales, pasa luego a analizar temas específicos de las contribuciones, todo ello de una manera lógica y sistemática. Todos los rubros son expuestos al lector con un importante soporte jurisprudencial y doctrinario, facilitando ostensiblemente el acceso a esta importante rama del Derecho. De esta forma, los conocimientos adquiridos de manera deductiva permitirán, posteriormente, adentrarse con bases firmes en la regulación procesal y en las leyes fiscales especiales.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento.

Envío sin costo.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

En Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento de los impuestos al consumo.

Contenido

Capítulo I La Naturaleza de los Impuestos al Consumo

Capítulo II La Doctrina

Capítulo III El Derecho Comparado

Capítulo IV El Caso de México La Reforma Fiscal de 2014

Capítulo V Los Impuestos al Consumo como Principio de Política Fiscal

Primer Apéndice El Principio de la Disciplina Fiscal y los Impuestos al Consumo

Segundo Apéndice El Principio de Representación Popular en Materia Tributaria y la Reforma Fiscal de 2014

Descripción

Descripción

En Los Impuestos al Consumo como Principio de Política Fiscal, se plantea una tesis de gran actualidad: reducir el impuesto sobre la renta para estimular la inversión productiva y el empleo compensando esa reducción con la generalización e incremento de los impuestos al consumo.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Envío sin costo.

Envío sin costo.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Contenido

Introducción

CAPÍTULO I

Antecedentes del Outsourcing

1. Antecedentes Internacionales

2. El Verdadero Significado del Término Outsourcing

3. El Outsourcing como Herramienta en la Administración de la Producción

4. El Fordismo

CAPÍTULO II

El Outsourcing en México

1. México 1970/2012

2. Ley de Mayo de 1970

2.1. El concepto legal de Patrón y trabajador intermediario:

el Beneficiario

3. Incremento en el Costo de Producción

4. Las Estrategias para Desvirtuar la Relación Laboral

CAPÍTULO III

La reforma laboral del 2012, que crea la Subcontratación Laboral

1. Subcontratación Laboral en el 2012

2. La NMX para Certificar a Subcontratistas

CAPÍTULO IV

El Fraude a la Ley Laboral y a las Leyes Fiscales

1. Definición y Conceptos Relativos

2. Características Generales del Fraude a la Ley

3. Planeación Fiscal

4. La Aplicación Estricta de la Ley Tributaria

5. Conclusiones

CAPÍTULO V

La Iniciativa de Reformas de Noviembre del 2020

1. Ley Federal del Trabajo

2. Ley del Seguro Social

3. Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores

4. Código Fiscal de la Federación

4.1. Definición de subcontratación y de esquemas ilegales

4.2. Responsabilidad solidaria

4.3. Infracciones y sanciones

4.4. Defraudación fiscal calificada

5. Ley del Impuesto sobre la Renta

5.1. Requisitos para deducir la prestación de servicios especializa

dos o la ejecución de obras especializadas

5.2. Subcontratación de personal no deducible

6. Ley del Impuesto al Valor Agregado

6.1. Retención del impuesto al valor agregado en la subcontratación de personal

6.2. No acreditamiento del impuesto al valor agregado trasladado

en subcontratación de personal

6.3. Acreditamiento del impuesto al valor agregado trasladado en

subcontratación de personal, la prestación de servicios especializados o la ejecución de obras especializadas

7. Resumen de la Iniciativa

8. Comentarios al Decreto

CAPÍTULO VI

Epílogo

1. Controversias a la Iniciativa

2. Acuerdo sobre Iniciativa en Materia de Subcontratación entre los Sectores Obrero, Empresarial y el Gobierno de México

Descripción

Descripción

La figura del outsourcing ha sido satanizada en los últimos 5 lustros en virtud de que ha sido malentendida en nuestro país y, sobre todo, mal utilizada, haciéndola presa de “planeaciones” laborales y fiscales, que han lesionado los derechos de los trabajadores y del erario público.

Este trabajo pretende explicar su verdadera naturaleza y citar algunas “planeaciones” que buscan combatirse con una iniciativa presidencial de reformas a varias leyes que se presentó al Congreso de la Unión en noviembre de 2020 y que, igualmente analizamos en esta obra.

Esta obra incluye un capítulo sobre el fraude a la ley, para que el lector se interiorice en las malas prácticas de aplicación de las leyes que buscan lesionar derechos de terceros.

Este tema adquirió especial relevancia en el año 2014, cuando se introdujo en el Código Fiscal de la Federación el artículo 69-B destinado a combatir los comprobantes apócrifos. Más relevante es ahora, ya que la actual Administración Pública Federal ha venido reformando las leyes fiscales para calificar a los delitos fiscales como GRAVES y penarlos con prisión preventiva oficiosa.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Contenido

Capítulo 1 Estructura Fiscal Federal

Capítulo 2 La Justicia Administrativa y el Proceso

Capítulo 3 Normas y Principios que Rigen los Trámites Administrativos en Materia Tributaria

Capítulo 4 Las Consultas en Materia Fiscal

Capítulo 5 Procedimientos Relacionados con la Extinción de Créditos Fiscales

Capítulo 6 Prescripción y Caducidad en Materia Fiscal

Capítulo 7 El Pago de lo indebido y sus Medios de Defensa

Capítulo 8 Instancia para Desvirtuar la Última Acta Parcial de Visita Domiciliaria

Capítulo 9 Los Recursos Administrativos

Capítulo 10 Juicio Contencioso Administrativo

Capítulo 11 El Amparo en Materia Fiscal

Capítulo 12 El Procedimiento Amistoso de Solución de Controversias Fiscales Internacionales

Bibliografía

Descripción

Descripción

Paul Valéry, escritor francés apuntaba: los libros tienen los mismos enemigos que el hombre: el fuego, el tiempo y su propio contenido; ahora bien, si usamos esta alegoría a los libros de derecho, hay un enemigo más: el gobierno, con sus continuas reformas legislativas, que provocan la obsolescencia de estas obras.

Todo trabajo en materia fiscal, se enfrenta al problema de perder actualidad por virtud de que el gobierno, es ávido de reformar las leyes tributarias. En el Diario Oficial de la Federación del 13 de junio del 2016, se publica el Decreto por el que se Reforman, Adicionan y Derogan diversas disposiciones de la Ley Federal del Procedimiento Contencioso Administrativo, lo que nos obligó a rehacer el Capítulo 10 de este libro, cuya quinta edición estaba en impresión, y que en esta sexta edición presentamos resaltando en las conocidas letras negrillas la reforma que modifica el texto original del libro.

Hacemos notar que esta reforma entró en vigor al día siguiente de su publicación en el Diario Oficial (14 de junio del año 2016). No obstante de su entrada en vigor, los juicios que se encuentren en trámite, una vez entrada en vigor la reforma, se tramitarán hasta su total resolución con base en las normas vigentes en el momento de presentación de la demanda.

No conforme con lo anterior, en el Diario Oficial de la Federación del 18 de julio del 2016, aparecen publicado el Sistema Nacional Anticorrupción, con la Ley General de Responsabilidades Administrativas y la Ley Orgánica del Tribunal Federal de Justicia Administrativa (antes Tribunal Federal de Justicia Fiscal y Administrativa) y al que no solo se le cambia el nombre, sino que se le reestructura, ampliando su competencia a la materia de responsabilidades administrativas de los servidores públicos.

En la presente edición, tratamos de cubrir estas reformas legislativas, y para que el lector pueda distinguirlas e identificarlas, aparecen en letras negrillas.

Contenido

Capítulo 1 Estructura Fiscal Federal

Capítulo 2 La Justicia Administrativa y el Proceso

Capítulo 3 Normas y Principios que Rigen los Trámites Administrativos en Materia Tributaria

Capítulo 4 Las Consultas en Materia Fiscal

Capítulo 5 Procedimientos Relacionados con la Extinción de Créditos Fiscales

Capítulo 6 Prescripción y Caducidad en Materia Fiscal

Capítulo 7 El Pago de lo indebido y sus Medios de Defensa

Capítulo 8 Instancia para Desvirtuar la Última Acta Parcial de Visita Domiciliaria

Capítulo 9 Los Recursos Administrativos

Capítulo 10 Juicio Contencioso Administrativo

Capítulo 11 El Amparo en Materia Fiscal

Capítulo 12 El Procedimiento Amistoso de Solución de Controversias Fiscales Internacionales

Bibliografía

Descripción

Descripción

Paul Valéry, escritor francés apuntaba: los libros tienen los mismos enemigos que el hombre: el fuego, el tiempo y su propio contenido; ahora bien, si usamos esta alegoría a los libros de derecho, hay un enemigo más: el gobierno, con sus continuas reformas legislativas, que provocan la obsolescencia de estas obras.

Todo trabajo en materia fiscal, se enfrenta al problema de perder actualidad por virtud de que el gobierno, es ávido de reformar las leyes tributarias. En el Diario Oficial de la Federación del 13 de junio del 2016, se publica el Decreto por el que se Reforman, Adicionan y Derogan diversas disposiciones de la Ley Federal del Procedimiento Contencioso Administrativo, lo que nos obligó a rehacer el Capítulo 10 de este libro, cuya quinta edición estaba en impresión, y que en esta sexta edición presentamos resaltando en las conocidas letras negrillas la reforma que modifica el texto original del libro.

Hacemos notar que esta reforma entró en vigor al día siguiente de su publicación en el Diario Oficial (14 de junio del año 2016). No obstante de su entrada en vigor, los juicios que se encuentren en trámite, una vez entrada en vigor la reforma, se tramitarán hasta su total resolución con base en las normas vigentes en el momento de presentación de la demanda.

No conforme con lo anterior, en el Diario Oficial de la Federación del 18 de julio del 2016, aparecen publicado el Sistema Nacional Anticorrupción, con la Ley General de Responsabilidades Administrativas y la Ley Orgánica del Tribunal Federal de Justicia Administrativa (antes Tribunal Federal de Justicia Fiscal y Administrativa) y al que no solo se le cambia el nombre, sino que se le reestructura, ampliando su competencia a la materia de responsabilidades administrativas de los servidores públicos.

En la presente edición, tratamos de cubrir estas reformas legislativas, y para que el lector pueda distinguirlas e identificarlas, aparecen en letras negrillas.

Envío sin costo.

Envío sin costo.

Contenido

Capítulo 1 Historia y Generalidades del Derecho del Trabajo

Capítulo 2 Iniciación de las Relaciones de Trabajo

Capítulo 3 Obligaciones de Trabajadores y Patrones

Capítulo 4 Riesgos de Trabajo

Capítulo 5 Capacitación y Adiestramiento de los Trabajadores

Capítulo 6 El Salario

Capítulo 7 Participación de Utilidades de los Trabajadores en las Empresas

Capítulo 8 Terminación, Suspensión y Rescisión de las Relaciones Individuales de Trabajo

Capítulo 9 El Sindicato

Capítulo 10 El Contrato Colectivo de Trabajo

Capítulo 11 La Negociación del Contrato Colectivo de Trabajo

Capítulo 12 Reglamento Interior de Trabajo

Capítulo 13 Aspectos Contributivos y Efectos Fiscales de los Sueldos, Salarios y Prestaciones

Capítulo 14 El Salario ante el Instituto Mexicano del Seguro Social y el Instituto del Fondo Nacional de la Vivienda para los Trabajadores y el Sistema del Ahorro para el Retiro

Descripción

Descripción

RELACIONES INDIVIDUALES Y COLECTIVAS DE TRABAJO, nueva Edición, contiene la totalidad de las reformas a la Ley Federal del Trabajo. Este libro, brinda al Empresario o Ejecutivo de Recursos HUMANOS, un análisis práctico, para el cumplimiento de sus obligaciones Patronales, incluyendo los nuevos supuestos de la Ley.

Contenido

Capítulo 1 Historia y Generalidades del Derecho del Trabajo

Capítulo 2 Iniciación de las Relaciones de Trabajo

Capítulo 3 Obligaciones de Trabajadores y Patrones

Capítulo 4 Riesgos de Trabajo

Capítulo 5 Capacitación y Adiestramiento de los Trabajadores

Capítulo 6 El Salario

Capítulo 7 Participación de Utilidades de los Trabajadores en las Empresas

Capítulo 8 Terminación, Suspensión y Rescisión de las Relaciones Individuales de Trabajo

Capítulo 9 El Sindicato

Capítulo 10 El Contrato Colectivo de Trabajo

Capítulo 11 La Negociación del Contrato Colectivo de Trabajo

Capítulo 12 Reglamento Interior de Trabajo

Capítulo 13 Aspectos Contributivos y Efectos Fiscales de los Sueldos, Salarios y Prestaciones

Capítulo 14 El Salario ante el Instituto Mexicano del Seguro Social y el Instituto del Fondo Nacional de la Vivienda para los Trabajadores y el Sistema del Ahorro para el Retiro

Descripción

Descripción

RELACIONES INDIVIDUALES Y COLECTIVAS DE TRABAJO, nueva Edición, contiene la totalidad de las reformas a la Ley Federal del Trabajo. Este libro, brinda al Empresario o Ejecutivo de Recursos HUMANOS, un análisis práctico, para el cumplimiento de sus obligaciones Patronales, incluyendo los nuevos supuestos de la Ley.

Envío sin costo.

Envío sin costo.

Contenido

ANÁLISIS ESTRUCTURAL

B. BASE LÉXICA De lo invisible a lo visible

1. Palabras-ladrillo y palabras-cemento

2. Busque palabras que nombren personas, hechos y objetos concretos

3. Busque siempre la sección de ofertas

4. Más allá del diccionario

C. COMUNICACIÓN EFICAZ

1. Procure escribir oraciones y párrafos cortos

2. No dé explicaciones de más

3. Omita frases hechas y aclaradores de garganta

4. Evite insertar oraciones subordinadas entre el sujeto y el verbo

5. Suprima los gerundios encadenados

6. Prefiera la voz activa

7. Narre los hechos en forma positiva: la trampa de los negativos múltiples

8. Manténgase al margen: no quiera ser juez y parte

9. Escriba las palabras más importantes al final

10. En síntesis: apéguese a los hechos

• Los tres pasos para redactar un documento

• Recuerde siempre la “C” de la buena redacción

Anexo

1. Consideraciones de formato Anexo

2. Solución de ejercicios

BIBLIOGRAFÍA

Descripción

Descripción

Un método práctico que muestra los primeros fundamentos de la redacción. En segundo lugar, es para abogados de cualquier rama o actividad: jueces, postulantes, notarios, actuarios, estudiantes; para quien litiga y redacta las leyes, y para quien escribe acerca de ellas.

Contenido

ANÁLISIS ESTRUCTURAL

B. BASE LÉXICA De lo invisible a lo visible

1. Palabras-ladrillo y palabras-cemento

2. Busque palabras que nombren personas, hechos y objetos concretos

3. Busque siempre la sección de ofertas

4. Más allá del diccionario

C. COMUNICACIÓN EFICAZ

1. Procure escribir oraciones y párrafos cortos

2. No dé explicaciones de más

3. Omita frases hechas y aclaradores de garganta

4. Evite insertar oraciones subordinadas entre el sujeto y el verbo

5. Suprima los gerundios encadenados

6. Prefiera la voz activa

7. Narre los hechos en forma positiva: la trampa de los negativos múltiples

8. Manténgase al margen: no quiera ser juez y parte

9. Escriba las palabras más importantes al final

10. En síntesis: apéguese a los hechos

• Los tres pasos para redactar un documento

• Recuerde siempre la “C” de la buena redacción

Anexo

1. Consideraciones de formato Anexo

2. Solución de ejercicios

BIBLIOGRAFÍA

Descripción

Descripción

Un método práctico que muestra los primeros fundamentos de la redacción. En segundo lugar, es para abogados de cualquier rama o actividad: jueces, postulantes, notarios, actuarios, estudiantes; para quien litiga y redacta las leyes, y para quien escribe acerca de ellas.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Contenido

ANÁLISIS ESTRUCTURAL

B. BASE LÉXICA De lo invisible a lo visible

1. Palabras-ladrillo y palabras-cemento

2. Busque palabras que nombren personas, hechos y objetos concretos

3. Busque siempre la sección de ofertas

4. Más allá del diccionario

C. COMUNICACIÓN EFICAZ

1. Procure escribir oraciones y párrafos cortos

2. No dé explicaciones de más

3. Omita frases hechas y aclaradores de garganta

4. Evite insertar oraciones subordinadas entre el sujeto y el verbo

5. Suprima los gerundios encadenados

6. Prefiera la voz activa

7. Narre los hechos en forma positiva: la trampa de los negativos múltiples

8. Manténgase al margen: no quiera ser juez y parte

9. Escriba las palabras más importantes al final

10. En síntesis: apéguese a los hechos

• Los tres pasos para redactar un documento

• Recuerde siempre la “C” de la buena redacción

Anexo

1. Consideraciones de formato Anexo

2. Solución de ejercicios

BIBLIOGRAFÍA

Descripción

Descripción

Un método práctico que muestra los primeros fundamentos de la redacción. En segundo lugar, es para abogados de cualquier rama o actividad: jueces, postulantes, notarios, actuarios, estudiantes; para quien litiga y redacta las leyes, y para quien escribe acerca de ellas.

Contenido

ANÁLISIS ESTRUCTURAL

B. BASE LÉXICA De lo invisible a lo visible

1. Palabras-ladrillo y palabras-cemento

2. Busque palabras que nombren personas, hechos y objetos concretos

3. Busque siempre la sección de ofertas

4. Más allá del diccionario

C. COMUNICACIÓN EFICAZ

1. Procure escribir oraciones y párrafos cortos

2. No dé explicaciones de más

3. Omita frases hechas y aclaradores de garganta

4. Evite insertar oraciones subordinadas entre el sujeto y el verbo

5. Suprima los gerundios encadenados

6. Prefiera la voz activa

7. Narre los hechos en forma positiva: la trampa de los negativos múltiples

8. Manténgase al margen: no quiera ser juez y parte

9. Escriba las palabras más importantes al final

10. En síntesis: apéguese a los hechos

• Los tres pasos para redactar un documento

• Recuerde siempre la “C” de la buena redacción

Anexo

1. Consideraciones de formato Anexo

2. Solución de ejercicios

BIBLIOGRAFÍA

Descripción

Descripción

Un método práctico que muestra los primeros fundamentos de la redacción. En segundo lugar, es para abogados de cualquier rama o actividad: jueces, postulantes, notarios, actuarios, estudiantes; para quien litiga y redacta las leyes, y para quien escribe acerca de ellas.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Contenido

TÍTULO I Teoría General del Derecho Fiscal

CAPÍTULO I Concepto de Derecho Fiscal

CAPÍTULO II Fuentes Formales del Derecho Fiscal

CAPÍTULO III Clasificación de los Ingresos del Estado

CAPÍTULO IV Concepto de Tributo o Contribución

CAPÍTULO V Competencia Tributaria entre la Federación y las Entidades Federativas

CAPÍTULO VI Competencia Tributaria de las Entidades Federativas entre sí y con Relación a sus Municipios

CAPÍTULO VII Los Sujetos Pasivos de los Tributos o Contribuciones

TÍTULO II Principios Fundamentales del Derecho

CAPÍTULO VIII Principios Doctrinarios en Materia Fiscal

CAPÍTULO IX Principios Constitucionales en Materia Fiscal

CAPÍTULO X Principios de Política Fiscal

CAPÍTULO XI La Doble Tributación

CAPÍTULO XII La Doble Tributación Internacional

CAPÍTULO XIII Método de Interpretación de la Ley Fiscal

TÍTULO III Naturaleza Jurídica de los Tributos y Contribuciones

CAPÍTULO XIV Concepto y Naturaleza Jurídica de los Impuestos

CAPÍTULO XV Concepto y Naturaleza Jurídica de los Derechos

CAPÍTULO XVI Concepto y Naturaleza Jurídica de las Contribuciones Especiales o Contribuciones de Mejoras

CAPÍTULO XVII Concepto y Naturaleza Jurídica de las Contribuciones Accesorias

CAPÍTULO XVIII Concepto y Naturaleza Jurídica de las Contribuciones al Comercio Exterior

CAPÍTULO XIX El Delito de Defraudación Fiscal

TÍTULO IV Modalidades y Formas de Extinción de las Contribuciones

CAPÍTULO XX Clasificación de los Tributos o Contribuciones

CAPÍTULO XXI Los Efectos de los Tributos o Contribuciones

CAPÍTULO XXII La Exención en el Pago de los Tributos o Contribuciones

CAPÍTULO XXIII Formas de Extinción de los Tributos

PRIMER APÉNDICE Revelación de Esquemas Reportables

SEGUNDO APÉNDICE Los Acuerdos Conclusivos como Derecho Fundamental de los Contribuyentes

Descripción

Descripción

Múltiples son las cualidades de la obra que nos honramos en presentar sin embargo, su principal aportación es, sin duda, la estructuración metodológica con la que los distintos temas son abordados.

La obra parte de presentar una Teoría General del Derecho Fiscal y sus principios fundamentales, pasa luego a analizar temas específicos de las contribuciones, todo ello de una manera lógica y sistemática. Todos los rubros son expuestos al lector con un importante soporte jurisprudencial y doctrinario, facilitando ostensiblemente el acceso a esta importante rama del Derecho. De esta forma, los conocimientos adquiridos de manera deductiva permitirán, posteriormente, adentrarse con bases firmes en la regulación procesal y en las leyes fiscales especiales.

Contenido

TÍTULO I Teoría General del Derecho Fiscal

CAPÍTULO I Concepto de Derecho Fiscal

CAPÍTULO II Fuentes Formales del Derecho Fiscal

CAPÍTULO III Clasificación de los Ingresos del Estado

CAPÍTULO IV Concepto de Tributo o Contribución

CAPÍTULO V Competencia Tributaria entre la Federación y las Entidades Federativas

CAPÍTULO VI Competencia Tributaria de las Entidades Federativas entre sí y con Relación a sus Municipios

CAPÍTULO VII Los Sujetos Pasivos de los Tributos o Contribuciones

TÍTULO II Principios Fundamentales del Derecho

CAPÍTULO VIII Principios Doctrinarios en Materia Fiscal

CAPÍTULO IX Principios Constitucionales en Materia Fiscal

CAPÍTULO X Principios de Política Fiscal

CAPÍTULO XI La Doble Tributación

CAPÍTULO XII La Doble Tributación Internacional

CAPÍTULO XIII Método de Interpretación de la Ley Fiscal

TÍTULO III Naturaleza Jurídica de los Tributos y Contribuciones

CAPÍTULO XIV Concepto y Naturaleza Jurídica de los Impuestos

CAPÍTULO XV Concepto y Naturaleza Jurídica de los Derechos

CAPÍTULO XVI Concepto y Naturaleza Jurídica de las Contribuciones Especiales o Contribuciones de Mejoras

CAPÍTULO XVII Concepto y Naturaleza Jurídica de las Contribuciones Accesorias

CAPÍTULO XVIII Concepto y Naturaleza Jurídica de las Contribuciones al Comercio Exterior

CAPÍTULO XIX El Delito de Defraudación Fiscal

TÍTULO IV Modalidades y Formas de Extinción de las Contribuciones

CAPÍTULO XX Clasificación de los Tributos o Contribuciones

CAPÍTULO XXI Los Efectos de los Tributos o Contribuciones

CAPÍTULO XXII La Exención en el Pago de los Tributos o Contribuciones

CAPÍTULO XXIII Formas de Extinción de los Tributos

PRIMER APÉNDICE Revelación de Esquemas Reportables

SEGUNDO APÉNDICE Los Acuerdos Conclusivos como Derecho Fundamental de los Contribuyentes

Descripción

Descripción

Múltiples son las cualidades de la obra que nos honramos en presentar sin embargo, su principal aportación es, sin duda, la estructuración metodológica con la que los distintos temas son abordados.

La obra parte de presentar una Teoría General del Derecho Fiscal y sus principios fundamentales, pasa luego a analizar temas específicos de las contribuciones, todo ello de una manera lógica y sistemática. Todos los rubros son expuestos al lector con un importante soporte jurisprudencial y doctrinario, facilitando ostensiblemente el acceso a esta importante rama del Derecho. De esta forma, los conocimientos adquiridos de manera deductiva permitirán, posteriormente, adentrarse con bases firmes en la regulación procesal y en las leyes fiscales especiales.