Select Custom Color

Primary Color

Select Custom Color

Primary Color

Layouts

Ios 13 Dark Mode

Theme Font Family

Title Font Family

Menu Sticy

12 products.

Autor

Autor

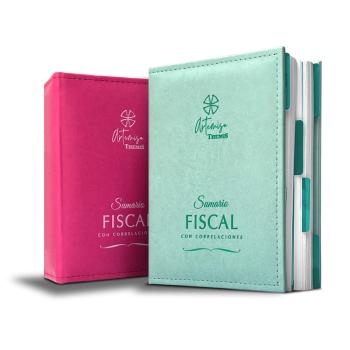

Pasta

Pasta

Tipo de publicación

Tipo de publicación

Tipo de libro

Tipo de libro

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Derecho Fiscal Mexicano – Ensayos sobre su práctica y enseñanza en homenaje a Agustín López Padilla

Capítulo I

Capítulo II

Capítulo III

Capítulo IV

Capítulo V

Anecdotario

Descripción

Descripción

Agustín López Padilla era el DEcano de la UP, institución en la que dio clases de manera ininterrumpida por más de 43 años, ochenta y seis semestres sin faltar uno. Se dice fácil. Además fue uno de los fundadores de los posgrados en derecho em la Universidad, donde impartió clases de Principios Gerenales de Derecho Fiscal, Impuesto sobre la Renta y Derecho Procesal Fiscal.

Con el decidido apoyo de la UP y la autorización de la familia de Agustín, aunado al incansable e invaluable apoyo de Patricia López Padilla Barrera, su hija y heredera académica, invitamos a quienes han poblado estas páginas con sus ideas. Este homenaje académico es un trabajo que vale la pena leer.

Para muchos la UP es considerada como la mejor escuela de Derecho en nuestro país, sin duda parte de ese reconocimiento se debe al esfuerzo de Agustín López Padilla, a su incansable trabajo para formar a los mejores fiscalistas de México.

Esta obra reúne a unos cuantos amigos, colegas, directivos y exalumnos de Agustín, quienes han participado generosa y decididamente en su creación. Y digo generosamente, porque además de aceptar dedicar tiempoy esfuerzo a escribir, han decidido que la totalidad de ganancias que la misma genere como regalías, sean donadas al Comedor Santa María, una fundación que era predilecta y apoyada por López Padilla, debido a la espléndida labor que esta realiza a favor de nilos de escasos recursos desde hace muchos años.

Ojalá este libro sea todo un éxito en ventas, de esta manera los niños mexicanos serán apoyados una vez más en su memoria. Gracias lector, lectora por acercarte a esta obra, por adquirirla y honrar la memoria de nuestro querido maestro.

Contenido

Derecho Fiscal Mexicano – Ensayos sobre su práctica y enseñanza en homenaje a Agustín López Padilla

Capítulo I

Capítulo II

Capítulo III

Capítulo IV

Capítulo V

Anecdotario

Descripción

Descripción

Agustín López Padilla era el DEcano de la UP, institución en la que dio clases de manera ininterrumpida por más de 43 años, ochenta y seis semestres sin faltar uno. Se dice fácil. Además fue uno de los fundadores de los posgrados en derecho em la Universidad, donde impartió clases de Principios Gerenales de Derecho Fiscal, Impuesto sobre la Renta y Derecho Procesal Fiscal.

Con el decidido apoyo de la UP y la autorización de la familia de Agustín, aunado al incansable e invaluable apoyo de Patricia López Padilla Barrera, su hija y heredera académica, invitamos a quienes han poblado estas páginas con sus ideas. Este homenaje académico es un trabajo que vale la pena leer.

Para muchos la UP es considerada como la mejor escuela de Derecho en nuestro país, sin duda parte de ese reconocimiento se debe al esfuerzo de Agustín López Padilla, a su incansable trabajo para formar a los mejores fiscalistas de México.

Esta obra reúne a unos cuantos amigos, colegas, directivos y exalumnos de Agustín, quienes han participado generosa y decididamente en su creación. Y digo generosamente, porque además de aceptar dedicar tiempoy esfuerzo a escribir, han decidido que la totalidad de ganancias que la misma genere como regalías, sean donadas al Comedor Santa María, una fundación que era predilecta y apoyada por López Padilla, debido a la espléndida labor que esta realiza a favor de nilos de escasos recursos desde hace muchos años.

Ojalá este libro sea todo un éxito en ventas, de esta manera los niños mexicanos serán apoyados una vez más en su memoria. Gracias lector, lectora por acercarte a esta obra, por adquirirla y honrar la memoria de nuestro querido maestro.

Envío sin costo.

Envío sin costo.

Envío sin costo.

Contenido

Título I

Capítulo 1 Identificación de los Medios de Defensa

Capítulo 2 Recurso de Revocación

Capítulo 3 Recurso de Inconformidad ante el IMSS

Capítulo 4 Revisión Administrativa

Capítulo 5 Recurso de Inconformidad, Artículo 11-A de la Ley de Coordinación Fiscal

Título II

Juicio Contencioso Administrativo ante el Tribunal Federal de Justicia Administrativa

Capítulo 1 Improcedencia y Sobreseimiento del Juicio Contencioso Administrativo Federal

Capítulo 2 Reglas Básicas en lo General para Elaborar una Demanda

Capítulo 3 Reglas Básicas en lo Individual para Elaborar una Demanda de Anulación

Capítulo 4 Reclamación

Capítulo 5 Contestación

Capítulo 6 Demanda Irregular

Capítulo 7 Contestación Irregular de Demanda

Capítulo 8 Ampliación de Demanda

Capítulo 9 Pruebas

Capítulo 10 Incidentes de Previo y Especial Pronunciamiento

Capítulo 11 Alegatos y Cierre de Instrucción

Capítulo 12 Recusación

Capítulo 13 Excitativa de Justicia

Capítulo 14 Sentencia

Capítulo 15 Aclaración de Sentencia

Capítulo 16 Cumplimiento de Sentencia y Queja

Capítulo 17 Recurso de Revisión

Capítulo 18 Juicio en Línea

Capítulo 19 Juicio Vía Sumaria

Capítulo 20 Juicio de Resolución Exclusiva de Fondo

Título III

Capítulo 1 Procedimiento de Resolución de las Controversias Previsto en un Tratado Internacional para Evitar la Doble Tributación, Incluyendo en su Caso, el Procedimiento Arbitral

Título IV

Capítulo 1 Amparo en Materia Fiscal

Capítulo 2 Recurso de Revisión Previsto en el Artículo 81 de la Ley de Amparo

Capítulo 3 Acción de Inconstitucionalidad

Capítulo 4 Controversia Constitucional

Capítulo 5 Queja Administrativa. Consejo de la Judicatura del Poder Judicial de la Federación

Título V

Juicio Contencioso ante el Tribunal de lo Contencioso Administrativo de la Ciudad de México

Capítulo 1 Competencia de la Sala Superior y de las Salas

Capítulo 2 Preceptos Fundamentales

Capítulo 3 Causales de Improcedencia y Sobreseimiento

Capítulo 4 Demanda, Ampliación de Demanda y Suspensión

Capítulo 5 Contestación y Ampliación a la Contestación

Capítulo 6 Incidentes e Impedimentos

Capítulo 7 Pruebas

Capítulo 8 Excitativa de Justicia

Capítulo 9 Sentencia

Capítulo 10 Queja

Capítulo 11 Recurso de Reclamación

Capítulo 12 Recurso de Apelación ante la Sala Superior

Capítulo 13 Recurso de Revisión

Capítulo 14 Juicio en la Vía Sumaria

Título VI

Capítulo 1 Cuadro Comparativo de los Medios de Defensa

Capítulo 2 Comisiones de Derechos Humanos

Título VII

Capítulo 1 Acuerdos Conclusivos Celebrados con la Intervención de la Procuraduría de Defensa del Contribuyente, Regulados en los Artículos 69-C a 69-H del Código Fiscal de la Federación

Descripción

Descripción

La obra Lecciones de Práctica Contenciosa en Materia Fiscal tiene como propósito destacar los elementos prácticos y operativos más importantes del juicio de nulidad que se sigue ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Contiene algunos formatos de demanda, contestación, reclamación, incidentes, alegatos, entre otros, en virtud de que para la mejor comprensión de las figuras jurídicas procesales de carácter fiscal, después de su explicación, es correcto conocer un modelo de cada una de ellas, y de esta manera lograr un entendimiento más sólido de las mismas.

Dicha obra también señala los principales recursos administrativos que se presentan con mayor frecuencia, por parte de los gobernados ante las autoridades. Asimismo, hay un título dedicado al contencioso administrativo del Distrito Federal, precisándose los elementos fundamentales del procedimiento.

Por su importancia, se realiza una referencia al juicio de amparo en materia tributaria, y la acción de inconstitucionalidad; agregándose un cuadro comparativo de los medios de defensa contemplados en el juicio de nulidad ante el Tribunal Federal de Justicia Fiscal y Administrativa, el juicio contencioso administrativo del Distrito Federal y el juicio de amparo. Finalmente se hace una breve alusión a la intervención de las Comisiones de Derechos Humanos y al procedimiento amistoso de resolución de controversias previsto en un tratado internacional para evitar la doble tributación de los que México sea parte.

Contenido

Título I

Capítulo 1 Identificación de los Medios de Defensa

Capítulo 2 Recurso de Revocación

Capítulo 3 Recurso de Inconformidad ante el IMSS

Capítulo 4 Revisión Administrativa

Capítulo 5 Recurso de Inconformidad, Artículo 11-A de la Ley de Coordinación Fiscal

Título II

Juicio Contencioso Administrativo ante el Tribunal Federal de Justicia Administrativa

Capítulo 1 Improcedencia y Sobreseimiento del Juicio Contencioso Administrativo Federal

Capítulo 2 Reglas Básicas en lo General para Elaborar una Demanda

Capítulo 3 Reglas Básicas en lo Individual para Elaborar una Demanda de Anulación

Capítulo 4 Reclamación

Capítulo 5 Contestación

Capítulo 6 Demanda Irregular

Capítulo 7 Contestación Irregular de Demanda

Capítulo 8 Ampliación de Demanda

Capítulo 9 Pruebas

Capítulo 10 Incidentes de Previo y Especial Pronunciamiento

Capítulo 11 Alegatos y Cierre de Instrucción

Capítulo 12 Recusación

Capítulo 13 Excitativa de Justicia

Capítulo 14 Sentencia

Capítulo 15 Aclaración de Sentencia

Capítulo 16 Cumplimiento de Sentencia y Queja

Capítulo 17 Recurso de Revisión

Capítulo 18 Juicio en Línea

Capítulo 19 Juicio Vía Sumaria

Capítulo 20 Juicio de Resolución Exclusiva de Fondo

Título III

Capítulo 1 Procedimiento de Resolución de las Controversias Previsto en un Tratado Internacional para Evitar la Doble Tributación, Incluyendo en su Caso, el Procedimiento Arbitral

Título IV

Capítulo 1 Amparo en Materia Fiscal

Capítulo 2 Recurso de Revisión Previsto en el Artículo 81 de la Ley de Amparo

Capítulo 3 Acción de Inconstitucionalidad

Capítulo 4 Controversia Constitucional

Capítulo 5 Queja Administrativa. Consejo de la Judicatura del Poder Judicial de la Federación

Título V

Juicio Contencioso ante el Tribunal de lo Contencioso Administrativo de la Ciudad de México

Capítulo 1 Competencia de la Sala Superior y de las Salas

Capítulo 2 Preceptos Fundamentales

Capítulo 3 Causales de Improcedencia y Sobreseimiento

Capítulo 4 Demanda, Ampliación de Demanda y Suspensión

Capítulo 5 Contestación y Ampliación a la Contestación

Capítulo 6 Incidentes e Impedimentos

Capítulo 7 Pruebas

Capítulo 8 Excitativa de Justicia

Capítulo 9 Sentencia

Capítulo 10 Queja

Capítulo 11 Recurso de Reclamación

Capítulo 12 Recurso de Apelación ante la Sala Superior

Capítulo 13 Recurso de Revisión

Capítulo 14 Juicio en la Vía Sumaria

Título VI

Capítulo 1 Cuadro Comparativo de los Medios de Defensa

Capítulo 2 Comisiones de Derechos Humanos

Título VII

Capítulo 1 Acuerdos Conclusivos Celebrados con la Intervención de la Procuraduría de Defensa del Contribuyente, Regulados en los Artículos 69-C a 69-H del Código Fiscal de la Federación

Descripción

Descripción

La obra Lecciones de Práctica Contenciosa en Materia Fiscal tiene como propósito destacar los elementos prácticos y operativos más importantes del juicio de nulidad que se sigue ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Contiene algunos formatos de demanda, contestación, reclamación, incidentes, alegatos, entre otros, en virtud de que para la mejor comprensión de las figuras jurídicas procesales de carácter fiscal, después de su explicación, es correcto conocer un modelo de cada una de ellas, y de esta manera lograr un entendimiento más sólido de las mismas.

Dicha obra también señala los principales recursos administrativos que se presentan con mayor frecuencia, por parte de los gobernados ante las autoridades. Asimismo, hay un título dedicado al contencioso administrativo del Distrito Federal, precisándose los elementos fundamentales del procedimiento.

Por su importancia, se realiza una referencia al juicio de amparo en materia tributaria, y la acción de inconstitucionalidad; agregándose un cuadro comparativo de los medios de defensa contemplados en el juicio de nulidad ante el Tribunal Federal de Justicia Fiscal y Administrativa, el juicio contencioso administrativo del Distrito Federal y el juicio de amparo. Finalmente se hace una breve alusión a la intervención de las Comisiones de Derechos Humanos y al procedimiento amistoso de resolución de controversias previsto en un tratado internacional para evitar la doble tributación de los que México sea parte.

Envío sin costo.

Envío sin costo.

Contenido

Título I

Capítulo 1 Identificación de los Medios de Defensa

Capítulo 2 Recurso de Revocación

Capítulo 3 Recurso de Inconformidad ante el IMSS

Capítulo 4 Revisión Administrativa

Capítulo 5 Recurso de Inconformidad, Artículo 11-A de la Ley de Coordinación Fiscal

Título II

Juicio Contencioso Administrativo ante el Tribunal Federal de Justicia Administrativa

Capítulo 1 Improcedencia y Sobreseimiento del Juicio Contencioso Administrativo Federal

Capítulo 2 Reglas Básicas en lo General para Elaborar una Demanda

Capítulo 3 Reglas Básicas en lo Individual para Elaborar una Demanda de Anulación

Capítulo 4 Reclamación

Capítulo 5 Contestación

Capítulo 6 Demanda Irregular

Capítulo 7 Contestación Irregular de Demanda

Capítulo 8 Ampliación de Demanda

Capítulo 9 Pruebas

Capítulo 10 Incidentes de Previo y Especial Pronunciamiento

Capítulo 11 Alegatos y Cierre de Instrucción

Capítulo 12 Recusación

Capítulo 13 Excitativa de Justicia

Capítulo 14 Sentencia

Capítulo 15 Aclaración de Sentencia

Capítulo 16 Cumplimiento de Sentencia y Queja

Capítulo 17 Recurso de Revisión

Capítulo 18 Juicio en Línea

Capítulo 19 Juicio Vía Sumaria

Capítulo 20 Juicio de Resolución Exclusiva de Fondo

Título III

Capítulo 1 Procedimiento de Resolución de las Controversias Previsto en un Tratado Internacional para Evitar la Doble Tributación, Incluyendo en su Caso, el Procedimiento Arbitral

Título IV

Capítulo 1 Amparo en Materia Fiscal

Capítulo 2 Recurso de Revisión Previsto en el Artículo 81 de la Ley de Amparo

Capítulo 3 Acción de Inconstitucionalidad

Capítulo 4 Controversia Constitucional

Capítulo 5 Queja Administrativa. Consejo de la Judicatura del Poder Judicial de la Federación

Título V

Juicio Contencioso ante el Tribunal de lo Contencioso Administrativo de la Ciudad de México

Capítulo 1 Competencia de la Sala Superior y de las Salas

Capítulo 2 Preceptos Fundamentales

Capítulo 3 Causales de Improcedencia y Sobreseimiento

Capítulo 4 Demanda, Ampliación de Demanda y Suspensión

Capítulo 5 Contestación y Ampliación a la Contestación

Capítulo 6 Incidentes e Impedimentos

Capítulo 7 Pruebas

Capítulo 8 Excitativa de Justicia

Capítulo 9 Sentencia

Capítulo 10 Queja

Capítulo 11 Recurso de Reclamación

Capítulo 12 Recurso de Apelación ante la Sala Superior

Capítulo 13 Recurso de Revisión

Capítulo 14 Juicio en la Vía Sumaria

Título VI

Capítulo 1 Cuadro Comparativo de los Medios de Defensa

Capítulo 2 Comisiones de Derechos Humanos

Título VII

Capítulo 1 Acuerdos Conclusivos Celebrados con la Intervención de la Procuraduría de Defensa del Contribuyente, Regulados en los Artículos 69-C a 69-H del Código Fiscal de la Federación

Descripción

Descripción

La obra Lecciones de Práctica Contenciosa en Materia Fiscal tiene como propósito destacar los elementos prácticos y operativos más importantes del juicio de nulidad que se sigue ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Contiene algunos formatos de demanda, contestación, reclamación, incidentes, alegatos, entre otros, en virtud de que para la mejor comprensión de las figuras jurídicas procesales de carácter fiscal, después de su explicación, es correcto conocer un modelo de cada una de ellas, y de esta manera lograr un entendimiento más sólido de las mismas.

Dicha obra también señala los principales recursos administrativos que se presentan con mayor frecuencia, por parte de los gobernados ante las autoridades. Asimismo, hay un título dedicado al contencioso administrativo del Distrito Federal, precisándose los elementos fundamentales del procedimiento.

Por su importancia, se realiza una referencia al juicio de amparo en materia tributaria, y la acción de inconstitucionalidad; agregándose un cuadro comparativo de los medios de defensa contemplados en el juicio de nulidad ante el Tribunal Federal de Justicia Fiscal y Administrativa, el juicio contencioso administrativo del Distrito Federal y el juicio de amparo. Finalmente se hace una breve alusión a la intervención de las Comisiones de Derechos Humanos y al procedimiento amistoso de resolución de controversias previsto en un tratado internacional para evitar la doble tributación de los que México sea parte.

Contenido

Título I

Capítulo 1 Identificación de los Medios de Defensa

Capítulo 2 Recurso de Revocación

Capítulo 3 Recurso de Inconformidad ante el IMSS

Capítulo 4 Revisión Administrativa

Capítulo 5 Recurso de Inconformidad, Artículo 11-A de la Ley de Coordinación Fiscal

Título II

Juicio Contencioso Administrativo ante el Tribunal Federal de Justicia Administrativa

Capítulo 1 Improcedencia y Sobreseimiento del Juicio Contencioso Administrativo Federal

Capítulo 2 Reglas Básicas en lo General para Elaborar una Demanda

Capítulo 3 Reglas Básicas en lo Individual para Elaborar una Demanda de Anulación

Capítulo 4 Reclamación

Capítulo 5 Contestación

Capítulo 6 Demanda Irregular

Capítulo 7 Contestación Irregular de Demanda

Capítulo 8 Ampliación de Demanda

Capítulo 9 Pruebas

Capítulo 10 Incidentes de Previo y Especial Pronunciamiento

Capítulo 11 Alegatos y Cierre de Instrucción

Capítulo 12 Recusación

Capítulo 13 Excitativa de Justicia

Capítulo 14 Sentencia

Capítulo 15 Aclaración de Sentencia

Capítulo 16 Cumplimiento de Sentencia y Queja

Capítulo 17 Recurso de Revisión

Capítulo 18 Juicio en Línea

Capítulo 19 Juicio Vía Sumaria

Capítulo 20 Juicio de Resolución Exclusiva de Fondo

Título III

Capítulo 1 Procedimiento de Resolución de las Controversias Previsto en un Tratado Internacional para Evitar la Doble Tributación, Incluyendo en su Caso, el Procedimiento Arbitral

Título IV

Capítulo 1 Amparo en Materia Fiscal

Capítulo 2 Recurso de Revisión Previsto en el Artículo 81 de la Ley de Amparo

Capítulo 3 Acción de Inconstitucionalidad

Capítulo 4 Controversia Constitucional

Capítulo 5 Queja Administrativa. Consejo de la Judicatura del Poder Judicial de la Federación

Título V

Juicio Contencioso ante el Tribunal de lo Contencioso Administrativo de la Ciudad de México

Capítulo 1 Competencia de la Sala Superior y de las Salas

Capítulo 2 Preceptos Fundamentales

Capítulo 3 Causales de Improcedencia y Sobreseimiento

Capítulo 4 Demanda, Ampliación de Demanda y Suspensión

Capítulo 5 Contestación y Ampliación a la Contestación

Capítulo 6 Incidentes e Impedimentos

Capítulo 7 Pruebas

Capítulo 8 Excitativa de Justicia

Capítulo 9 Sentencia

Capítulo 10 Queja

Capítulo 11 Recurso de Reclamación

Capítulo 12 Recurso de Apelación ante la Sala Superior

Capítulo 13 Recurso de Revisión

Capítulo 14 Juicio en la Vía Sumaria

Título VI

Capítulo 1 Cuadro Comparativo de los Medios de Defensa

Capítulo 2 Comisiones de Derechos Humanos

Título VII

Capítulo 1 Acuerdos Conclusivos Celebrados con la Intervención de la Procuraduría de Defensa del Contribuyente, Regulados en los Artículos 69-C a 69-H del Código Fiscal de la Federación

Descripción

Descripción

La obra Lecciones de Práctica Contenciosa en Materia Fiscal tiene como propósito destacar los elementos prácticos y operativos más importantes del juicio de nulidad que se sigue ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Contiene algunos formatos de demanda, contestación, reclamación, incidentes, alegatos, entre otros, en virtud de que para la mejor comprensión de las figuras jurídicas procesales de carácter fiscal, después de su explicación, es correcto conocer un modelo de cada una de ellas, y de esta manera lograr un entendimiento más sólido de las mismas.

Dicha obra también señala los principales recursos administrativos que se presentan con mayor frecuencia, por parte de los gobernados ante las autoridades. Asimismo, hay un título dedicado al contencioso administrativo del Distrito Federal, precisándose los elementos fundamentales del procedimiento.

Por su importancia, se realiza una referencia al juicio de amparo en materia tributaria, y la acción de inconstitucionalidad; agregándose un cuadro comparativo de los medios de defensa contemplados en el juicio de nulidad ante el Tribunal Federal de Justicia Fiscal y Administrativa, el juicio contencioso administrativo del Distrito Federal y el juicio de amparo. Finalmente se hace una breve alusión a la intervención de las Comisiones de Derechos Humanos y al procedimiento amistoso de resolución de controversias previsto en un tratado internacional para evitar la doble tributación de los que México sea parte.

Envío sin costo.

Envío sin costo.

Contenido

Título I

Capítulo 1 Identificación de los Medios de Defensa

Capítulo 2 Recurso de Revocación

Capítulo 3 Recurso de Inconformidad ante el IMSS

Capítulo 4 Revisión Administrativa

Capítulo 5 Recurso de Inconformidad, Artículo 11-A de la Ley de Coordinación Fiscal

Título II

Juicio Contencioso Administrativo ante el Tribunal Federal de Justicia Administrativa

Capítulo 1 Improcedencia y Sobreseimiento del Juicio Contencioso Administrativo Federal

Capítulo 2 Reglas Básicas en lo General para Elaborar una Demanda

Capítulo 3 Reglas Básicas en lo Individual para Elaborar una Demanda de Anulación

Capítulo 4 Reclamación

Capítulo 5 Contestación

Capítulo 6 Demanda Irregular

Capítulo 7 Contestación Irregular de Demanda

Capítulo 8 Ampliación de Demanda

Capítulo 9 Pruebas

Capítulo 10 Incidentes de Previo y Especial Pronunciamiento

Capítulo 11 Alegatos y Cierre de Instrucción

Capítulo 12 Recusación

Capítulo 13 Excitativa de Justicia

Capítulo 14 Sentencia

Capítulo 15 Aclaración de Sentencia

Capítulo 16 Cumplimiento de Sentencia y Queja

Capítulo 17 Recurso de Revisión

Capítulo 18 Juicio en Línea

Capítulo 19 Juicio Vía Sumaria

Capítulo 20 Juicio de Resolución Exclusiva de Fondo

Título III

Capítulo 1 Procedimiento de Resolución de las Controversias Previsto en un Tratado Internacional para Evitar la Doble Tributación, Incluyendo en su Caso, el Procedimiento Arbitral

Título IV

Capítulo 1 Amparo en Materia Fiscal

Capítulo 2 Recurso de Revisión Previsto en el Artículo 81 de la Ley de Amparo

Capítulo 3 Acción de Inconstitucionalidad

Capítulo 4 Controversia Constitucional

Capítulo 5 Queja Administrativa. Consejo de la Judicatura del Poder Judicial de la Federación

Título V

Juicio Contencioso ante el Tribunal de lo Contencioso Administrativo de la Ciudad de México

Capítulo 1 Competencia de la Sala Superior y de las Salas

Capítulo 2 Preceptos Fundamentales

Capítulo 3 Causales de Improcedencia y Sobreseimiento

Capítulo 4 Demanda, Ampliación de Demanda y Suspensión

Capítulo 5 Contestación y Ampliación a la Contestación

Capítulo 6 Incidentes e Impedimentos

Capítulo 7 Pruebas

Capítulo 8 Excitativa de Justicia

Capítulo 9 Sentencia

Capítulo 10 Queja

Capítulo 11 Recurso de Reclamación

Capítulo 12 Recurso de Apelación ante la Sala Superior

Capítulo 13 Recurso de Revisión

Capítulo 14 Juicio en la Vía Sumaria

Título VI

Capítulo 1 Cuadro Comparativo de los Medios de Defensa

Capítulo 2 Comisiones de Derechos Humanos

Título VII

Capítulo 1 Acuerdos Conclusivos Celebrados con la Intervención de la Procuraduría de Defensa del Contribuyente, Regulados en los Artículos 69-C a 69-H del Código Fiscal de la Federación

Descripción

Descripción

La obra Lecciones de Práctica Contenciosa en Materia Fiscal tiene como propósito destacar los elementos prácticos y operativos más importantes del juicio de nulidad que se sigue ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Contiene algunos formatos de demanda, contestación, reclamación, incidentes, alegatos, entre otros, en virtud de que para la mejor comprensión de las figuras jurídicas procesales de carácter fiscal, después de su explicación, es correcto conocer un modelo de cada una de ellas, y de esta manera lograr un entendimiento más sólido de las mismas.

Dicha obra también señala los principales recursos administrativos que se presentan con mayor frecuencia, por parte de los gobernados ante las autoridades. Asimismo, hay un título dedicado al contencioso administrativo del Distrito Federal, precisándose los elementos fundamentales del procedimiento.

Por su importancia, se realiza una referencia al juicio de amparo en materia tributaria, y la acción de inconstitucionalidad; agregándose un cuadro comparativo de los medios de defensa contemplados en el juicio de nulidad ante el Tribunal Federal de Justicia Fiscal y Administrativa, el juicio contencioso administrativo del Distrito Federal y el juicio de amparo. Finalmente se hace una breve alusión a la intervención de las Comisiones de Derechos Humanos y al procedimiento amistoso de resolución de controversias previsto en un tratado internacional para evitar la doble tributación de los que México sea parte.

Contenido

Título I

Capítulo 1 Identificación de los Medios de Defensa

Capítulo 2 Recurso de Revocación

Capítulo 3 Recurso de Inconformidad ante el IMSS

Capítulo 4 Revisión Administrativa

Capítulo 5 Recurso de Inconformidad, Artículo 11-A de la Ley de Coordinación Fiscal

Título II

Juicio Contencioso Administrativo ante el Tribunal Federal de Justicia Administrativa

Capítulo 1 Improcedencia y Sobreseimiento del Juicio Contencioso Administrativo Federal

Capítulo 2 Reglas Básicas en lo General para Elaborar una Demanda

Capítulo 3 Reglas Básicas en lo Individual para Elaborar una Demanda de Anulación

Capítulo 4 Reclamación

Capítulo 5 Contestación

Capítulo 6 Demanda Irregular

Capítulo 7 Contestación Irregular de Demanda

Capítulo 8 Ampliación de Demanda

Capítulo 9 Pruebas

Capítulo 10 Incidentes de Previo y Especial Pronunciamiento

Capítulo 11 Alegatos y Cierre de Instrucción

Capítulo 12 Recusación

Capítulo 13 Excitativa de Justicia

Capítulo 14 Sentencia

Capítulo 15 Aclaración de Sentencia

Capítulo 16 Cumplimiento de Sentencia y Queja

Capítulo 17 Recurso de Revisión

Capítulo 18 Juicio en Línea

Capítulo 19 Juicio Vía Sumaria

Capítulo 20 Juicio de Resolución Exclusiva de Fondo

Título III

Capítulo 1 Procedimiento de Resolución de las Controversias Previsto en un Tratado Internacional para Evitar la Doble Tributación, Incluyendo en su Caso, el Procedimiento Arbitral

Título IV

Capítulo 1 Amparo en Materia Fiscal

Capítulo 2 Recurso de Revisión Previsto en el Artículo 81 de la Ley de Amparo

Capítulo 3 Acción de Inconstitucionalidad

Capítulo 4 Controversia Constitucional

Capítulo 5 Queja Administrativa. Consejo de la Judicatura del Poder Judicial de la Federación

Título V

Juicio Contencioso ante el Tribunal de lo Contencioso Administrativo de la Ciudad de México

Capítulo 1 Competencia de la Sala Superior y de las Salas

Capítulo 2 Preceptos Fundamentales

Capítulo 3 Causales de Improcedencia y Sobreseimiento

Capítulo 4 Demanda, Ampliación de Demanda y Suspensión

Capítulo 5 Contestación y Ampliación a la Contestación

Capítulo 6 Incidentes e Impedimentos

Capítulo 7 Pruebas

Capítulo 8 Excitativa de Justicia

Capítulo 9 Sentencia

Capítulo 10 Queja

Capítulo 11 Recurso de Reclamación

Capítulo 12 Recurso de Apelación ante la Sala Superior

Capítulo 13 Recurso de Revisión

Capítulo 14 Juicio en la Vía Sumaria

Título VI

Capítulo 1 Cuadro Comparativo de los Medios de Defensa

Capítulo 2 Comisiones de Derechos Humanos

Título VII

Capítulo 1 Acuerdos Conclusivos Celebrados con la Intervención de la Procuraduría de Defensa del Contribuyente, Regulados en los Artículos 69-C a 69-H del Código Fiscal de la Federación

Descripción

Descripción

La obra Lecciones de Práctica Contenciosa en Materia Fiscal tiene como propósito destacar los elementos prácticos y operativos más importantes del juicio de nulidad que se sigue ante el Tribunal Federal de Justicia Fiscal y Administrativa.

Contiene algunos formatos de demanda, contestación, reclamación, incidentes, alegatos, entre otros, en virtud de que para la mejor comprensión de las figuras jurídicas procesales de carácter fiscal, después de su explicación, es correcto conocer un modelo de cada una de ellas, y de esta manera lograr un entendimiento más sólido de las mismas.

Dicha obra también señala los principales recursos administrativos que se presentan con mayor frecuencia, por parte de los gobernados ante las autoridades. Asimismo, hay un título dedicado al contencioso administrativo del Distrito Federal, precisándose los elementos fundamentales del procedimiento.

Por su importancia, se realiza una referencia al juicio de amparo en materia tributaria, y la acción de inconstitucionalidad; agregándose un cuadro comparativo de los medios de defensa contemplados en el juicio de nulidad ante el Tribunal Federal de Justicia Fiscal y Administrativa, el juicio contencioso administrativo del Distrito Federal y el juicio de amparo. Finalmente se hace una breve alusión a la intervención de las Comisiones de Derechos Humanos y al procedimiento amistoso de resolución de controversias previsto en un tratado internacional para evitar la doble tributación de los que México sea parte.

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Título II Base Gravable de las Personas Morales

Título III

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Contenido

Título I Disposiciones generales

Descripción

Descripción

En este estudio, el autor plasma todos los conocimientos que le ha dado la cátedra a través de 40 años de impartir diversas materias de Derecho Fiscal, incluyendo el impuesto sobre la renta.

El lector encontrará un sin número de ejemplos explicados con sencillez, de tal forma que exista un verdadero vínculo entre la teoría y la práctica, permitiéndole conocer diversas normas jurídicas e interpretativas que sin una aplicación numérica difícilmente comprendería.

El autor, Dr. Agustín López Padilla, aborda también diversas disposiciones reglamentarias y administrativas que permiten conocer el criterio de las autoridades fiscales para facilitar la solución de los problemas planteados.

Envío sin costo.

Envío sin costo.

Contenido

Palabras del Autor

Prólogo de Ulises Schmill Ordóñez

Palabras del Autor a la Compilación en un tomo

TITULO I CONCEPTOS JURIDICOS FUNDAMENTALES EN LA MATERIA FISCAL

Capítulo 1 La Norma Jurídica

Capítulo 2 La Norma Fundante de un Orden Jurídico

Capítulo 3 La Sanción

Capítulo 4 Los Ambitos de Validez de las Normas

TITULO II ASPECTOS GENERALES DEL IMPUESTO SOBRE LA RENTA MEXICANO

Capítulo 1 Evolución y Antecedentes del Impuesto sobre la Renta Mexicano

Capítulo 2 La Facultad Reglamentaria, La Resolución Miscelánea y las Disposiciones de Carácter General que Emite la SHCP

TITULO III DESCRIPCION Y ANALISIS DE LA LEY DEL IMPUESTO SOBRE LA RENTA MEXICANA EN VIGOR

Capítulo 1 Los Sujetos del Impuesto y la Fuente de la Riqueza

Capítulo 2 Establecimiento Permanente y Base Fija

Capítulo 3 Actividades Empresariales Utilizando la Asociación en Participación

Capítulo 4 Actividades Empresariales Utilizando el Fideicomiso

Capítulo 5 El Domicilio

Capítulo 6 El Ingreso como Objeto del Impuesto y la Base Gravable

TITULO IV INGRESO DE LAS PERSONAS MORALES

Capítulo 1 Ingresos Acumulables; El Ingreso en Crédito; Momento en que se Produce y Cuándo se Acumula

Capítulo 2 Ingresos en Bienes y en Servicios

Capítulo 3 Ingresos No Acumulables

Capítulo 4 Dividendos Obtenidos (Ingresos No Acumulables)

TITULO V INTERES; GANANCIA Y PERDIDA INFLACIONARIA; UTILIDADES Y PERDIDAS CAMBIARIAS (COMO INGRESO Y COMO DEDUCCION)

Capítulo 1 Concepto de Interés

Capítulo 2 Régimen Fiscal Aplicable a los Intereses

Capítulo 3 Créditos y Deudas Para Calcular el Componente Inflacionario

TITULO VI OTROS INGRESOS DE LAS PERSONAS MORALES

Capítulo 1 Intereses y Otros Ingresos de las Instituciones de Crédito

Capítulo 2 Intereses Obtenidos por las Instituciones de Crédito

Capítulo 3 Ingresos en Moneda Extranjera

Capítulo 4 Enajenaciones a Plazo Diferidos o en Parcialidades

Capítulo 5 Arrendamiento Financiero

Capítulo 6 Inversiones en Estados Extranjeros (Paraísos Fiscales)

Capítulo 7 Daños por Caso Fortuito o Fuerza Mayor; Indemnizaciones y Pérdidas

Capítulo 8 Ingresos por Pagos en Especie

Capítulo 9 Ingresos Presuntos Calculados por las Autoridades Fiscales

APENDICES

Indice Analítico

Indice Bibliográfico

Indice Onomástico

Indice de Ordenamientos Jurídicos Referidos

Indice de Abreviaturas Utilizadas

Descripción

Descripción

Reúne, en un solo volumen, los tres tomos originales editados entre 1995 y 1998, los cuales no volvieron a salir al mercado.

Una obra de colección por 50 años de aniversario en el ejercicio profesional.

Contenido

Palabras del Autor

Prólogo de Ulises Schmill Ordóñez

Palabras del Autor a la Compilación en un tomo

TITULO I CONCEPTOS JURIDICOS FUNDAMENTALES EN LA MATERIA FISCAL

Capítulo 1 La Norma Jurídica

Capítulo 2 La Norma Fundante de un Orden Jurídico

Capítulo 3 La Sanción

Capítulo 4 Los Ambitos de Validez de las Normas

TITULO II ASPECTOS GENERALES DEL IMPUESTO SOBRE LA RENTA MEXICANO

Capítulo 1 Evolución y Antecedentes del Impuesto sobre la Renta Mexicano

Capítulo 2 La Facultad Reglamentaria, La Resolución Miscelánea y las Disposiciones de Carácter General que Emite la SHCP

TITULO III DESCRIPCION Y ANALISIS DE LA LEY DEL IMPUESTO SOBRE LA RENTA MEXICANA EN VIGOR

Capítulo 1 Los Sujetos del Impuesto y la Fuente de la Riqueza

Capítulo 2 Establecimiento Permanente y Base Fija

Capítulo 3 Actividades Empresariales Utilizando la Asociación en Participación

Capítulo 4 Actividades Empresariales Utilizando el Fideicomiso

Capítulo 5 El Domicilio

Capítulo 6 El Ingreso como Objeto del Impuesto y la Base Gravable

TITULO IV INGRESO DE LAS PERSONAS MORALES

Capítulo 1 Ingresos Acumulables; El Ingreso en Crédito; Momento en que se Produce y Cuándo se Acumula

Capítulo 2 Ingresos en Bienes y en Servicios

Capítulo 3 Ingresos No Acumulables

Capítulo 4 Dividendos Obtenidos (Ingresos No Acumulables)

TITULO V INTERES; GANANCIA Y PERDIDA INFLACIONARIA; UTILIDADES Y PERDIDAS CAMBIARIAS (COMO INGRESO Y COMO DEDUCCION)

Capítulo 1 Concepto de Interés

Capítulo 2 Régimen Fiscal Aplicable a los Intereses

Capítulo 3 Créditos y Deudas Para Calcular el Componente Inflacionario

TITULO VI OTROS INGRESOS DE LAS PERSONAS MORALES

Capítulo 1 Intereses y Otros Ingresos de las Instituciones de Crédito

Capítulo 2 Intereses Obtenidos por las Instituciones de Crédito

Capítulo 3 Ingresos en Moneda Extranjera

Capítulo 4 Enajenaciones a Plazo Diferidos o en Parcialidades

Capítulo 5 Arrendamiento Financiero

Capítulo 6 Inversiones en Estados Extranjeros (Paraísos Fiscales)

Capítulo 7 Daños por Caso Fortuito o Fuerza Mayor; Indemnizaciones y Pérdidas

Capítulo 8 Ingresos por Pagos en Especie

Capítulo 9 Ingresos Presuntos Calculados por las Autoridades Fiscales

APENDICES

Indice Analítico

Indice Bibliográfico

Indice Onomástico

Indice de Ordenamientos Jurídicos Referidos

Indice de Abreviaturas Utilizadas

Descripción

Descripción

Reúne, en un solo volumen, los tres tomos originales editados entre 1995 y 1998, los cuales no volvieron a salir al mercado.

Una obra de colección por 50 años de aniversario en el ejercicio profesional.

Envío sin costo.

Envío sin costo.

Contenido

ANÁLISIS ESTRUCTURAL

B. BASE LÉXICA De lo invisible a lo visible

1. Palabras-ladrillo y palabras-cemento

2. Busque palabras que nombren personas, hechos y objetos concretos

3. Busque siempre la sección de ofertas

4. Más allá del diccionario

C. COMUNICACIÓN EFICAZ

1. Procure escribir oraciones y párrafos cortos

2. No dé explicaciones de más

3. Omita frases hechas y aclaradores de garganta

4. Evite insertar oraciones subordinadas entre el sujeto y el verbo

5. Suprima los gerundios encadenados

6. Prefiera la voz activa

7. Narre los hechos en forma positiva: la trampa de los negativos múltiples

8. Manténgase al margen: no quiera ser juez y parte

9. Escriba las palabras más importantes al final

10. En síntesis: apéguese a los hechos

• Los tres pasos para redactar un documento

• Recuerde siempre la “C” de la buena redacción

Anexo

1. Consideraciones de formato Anexo

2. Solución de ejercicios

BIBLIOGRAFÍA

Descripción

Descripción

Un método práctico que muestra los primeros fundamentos de la redacción. En segundo lugar, es para abogados de cualquier rama o actividad: jueces, postulantes, notarios, actuarios, estudiantes; para quien litiga y redacta las leyes, y para quien escribe acerca de ellas.

Contenido

ANÁLISIS ESTRUCTURAL

B. BASE LÉXICA De lo invisible a lo visible

1. Palabras-ladrillo y palabras-cemento

2. Busque palabras que nombren personas, hechos y objetos concretos

3. Busque siempre la sección de ofertas

4. Más allá del diccionario

C. COMUNICACIÓN EFICAZ

1. Procure escribir oraciones y párrafos cortos

2. No dé explicaciones de más

3. Omita frases hechas y aclaradores de garganta

4. Evite insertar oraciones subordinadas entre el sujeto y el verbo

5. Suprima los gerundios encadenados

6. Prefiera la voz activa

7. Narre los hechos en forma positiva: la trampa de los negativos múltiples

8. Manténgase al margen: no quiera ser juez y parte

9. Escriba las palabras más importantes al final

10. En síntesis: apéguese a los hechos

• Los tres pasos para redactar un documento

• Recuerde siempre la “C” de la buena redacción

Anexo

1. Consideraciones de formato Anexo

2. Solución de ejercicios

BIBLIOGRAFÍA

Descripción

Descripción

Un método práctico que muestra los primeros fundamentos de la redacción. En segundo lugar, es para abogados de cualquier rama o actividad: jueces, postulantes, notarios, actuarios, estudiantes; para quien litiga y redacta las leyes, y para quien escribe acerca de ellas.

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles

Envío sin costo, recíbalo de 5 a 7 días hábiles